Alles over minileningen: Wat u moet weten voordat u leent

Alles wat u moet weten over minileningen

Een minilening, ook wel bekend als een flitskrediet of minikrediet, is een kortlopende lening die vaak wordt gebruikt voor kleine financiële behoeften. Het bedrag dat kan worden geleend met een minilening is doorgaans beperkt en de looptijd is meestal kort, variërend van enkele dagen tot enkele maanden. Minileningen zijn populair vanwege hun snelle goedkeuring en minimale papierwerkvereisten.

Kenmerken van een minilening

Een van de belangrijkste kenmerken van een minilening is de snelheid waarmee het geld kan worden verkregen. In veel gevallen kunnen aanvragers binnen enkele uren na goedkeuring van hun aanvraag het geleende bedrag op hun rekening ontvangen. Dit maakt minileningen aantrekkelijk voor mensen die dringend behoefte hebben aan financiële steun.

Daarnaast vereisen minileningen meestal geen uitgebreide kredietcontroles of garantiestellingen. Dit betekent dat zelfs mensen met een minder dan perfecte kredietscore in aanmerking kunnen komen voor een minilening. Het ontbreken van deze strenge vereisten maakt het gemakkelijker voor individuen om snel toegang te krijgen tot contant geld wanneer ze het nodig hebben.

Risico’s en overwegingen

Hoewel minileningen handig kunnen zijn in noodsituaties, brengen ze ook bepaalde risico’s met zich mee. De rentetarieven op minileningen zijn vaak hoger dan die op traditionele leningen, waardoor ze duur kunnen zijn als ze niet op tijd worden terugbetaald. Het is daarom belangrijk om de voorwaarden van de lening zorgvuldig te lezen en ervoor te zorgen dat u in staat bent om het geleende bedrag binnen de afgesproken termijn terug te betalen.

Bescherming van consumenten

Om consumenten te beschermen tegen misbruik, zijn er regelgevingen opgesteld met betrekking tot minileningen. Deze regels bevatten beperkingen op de maximale rentetarieven die in rekening kunnen worden gebracht en vereisen transparantie bij het verstrekken van leningen aan consumenten. Het is belangrijk om alleen te lenen bij erkende kredietverstrekkers die voldoen aan deze regelgeving.

Kortom, minileningen kunnen een handige optie zijn voor mensen die snel wat extra geld nodig hebben, maar het is essentieel om verantwoordelijk te lenen en ervoor te zorgen dat u volledig begrijpt wat er bij komt kijken voordat u zich verbindt tot een dergelijke lening.

7 Essentiële Tips voor het Verstandig Afsluiten van een Minilening in België

- Leen enkel wat je nodig hebt.

- Vergelijk de kosten en voorwaarden van verschillende aanbieders.

- Let op de looptijd van de minilening, kortere looptijden betekenen vaak hogere kosten.

- Controleer of de kredietverstrekker betrouwbaar is en over de juiste vergunningen beschikt.

- Wees bewust van eventuele extra kosten zoals administratiekosten of boetes bij te late terugbetaling.

- Bekijk alternatieve opties zoals lenen bij vrienden/familie of een persoonlijke lening bij een bank.

- Zorg ervoor dat je in staat bent om het geleende bedrag tijdig terug te betalen om financiële problemen te voorkomen.

Leen enkel wat je nodig hebt.

Het is belangrijk om enkel te lenen wat je daadwerkelijk nodig hebt bij het afsluiten van een minilening. Door alleen het benodigde bedrag te lenen, voorkom je onnodige financiële lasten en verklein je het risico op overmatige schulden. Het is verstandig om een realistische inschatting te maken van je financiële behoeften en alleen dat bedrag te lenen, zodat je de lening op een verantwoorde manier kunt terugbetalen binnen de afgesproken termijn.

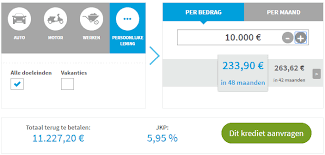

Vergelijk de kosten en voorwaarden van verschillende aanbieders.

Het is belangrijk om de kosten en voorwaarden van verschillende aanbieders van minileningen te vergelijken voordat u een beslissing neemt. Door verschillende opties te onderzoeken, kunt u een beter inzicht krijgen in de totale kosten van de lening en de voorwaarden waaraan u moet voldoen. Het vergelijken van aanbieders stelt u in staat om de meest gunstige optie te kiezen die past bij uw financiële situatie en behoeften.

Let op de looptijd van de minilening, kortere looptijden betekenen vaak hogere kosten.

Het is belangrijk om aandacht te besteden aan de looptijd van een minilening, aangezien kortere looptijden vaak gepaard gaan met hogere kosten. Hoewel een korte looptijd kan betekenen dat u sneller van de lening af bent, kunnen de totale kosten van de lening aanzienlijk stijgen door de hogere rente die in rekening wordt gebracht over een kortere periode. Het is daarom verstandig om zorgvuldig te overwegen hoeveel tijd u nodig heeft om de lening terug te betalen en ervoor te zorgen dat u comfortabel bent met zowel de looptijd als de bijbehorende kosten voordat u een minilening afsluit.

Controleer of de kredietverstrekker betrouwbaar is en over de juiste vergunningen beschikt.

Het is van essentieel belang om te controleren of de kredietverstrekker betrouwbaar is en beschikt over de juiste vergunningen voordat u een minilening afsluit. Door deze controle uit te voeren, kunt u ervoor zorgen dat u te maken heeft met een legitieme en gereguleerde financiële instelling die voldoet aan de wettelijke vereisten. Dit helpt bij het beschermen van uw financiële belangen en vermindert het risico op mogelijke problemen in de toekomst. Het is verstandig om alleen in zee te gaan met kredietverstrekkers die transparant zijn over hun vergunningen en naleving van regelgeving.

Wees bewust van eventuele extra kosten zoals administratiekosten of boetes bij te late terugbetaling.

Wees bewust van eventuele extra kosten zoals administratiekosten of boetes bij te late terugbetaling. Het is essentieel om de volledige voorwaarden van een minilening zorgvuldig door te nemen voordat u akkoord gaat met de lening. Door op de hoogte te zijn van mogelijke extra kosten kunt u zich beter voorbereiden en voorkomen dat u voor verrassingen komt te staan. Het naleven van de afgesproken terugbetalingsvoorwaarden is cruciaal om onnodige financiële lasten te vermijden en uw financiële welzijn te beschermen.

Bekijk alternatieve opties zoals lenen bij vrienden/familie of een persoonlijke lening bij een bank.

Bij het overwegen van een minilening is het verstandig om ook alternatieve opties te bekijken. Denk hierbij aan het lenen van geld bij vrienden of familie, wat vaak een goedkopere en minder risicovolle oplossing kan zijn. Daarnaast kan het aanvragen van een persoonlijke lening bij een bank een meer stabiele en voordelige manier zijn om aan uw financiële behoeften te voldoen. Het is altijd verstandig om verschillende opties te overwegen en de voor- en nadelen zorgvuldig af te wegen voordat u een beslissing neemt over welk type lening het meest geschikt is voor uw situatie.

Zorg ervoor dat je in staat bent om het geleende bedrag tijdig terug te betalen om financiële problemen te voorkomen.

Het is van cruciaal belang om ervoor te zorgen dat je in staat bent om het geleende bedrag tijdig terug te betalen wanneer je een minilening afsluit. Door de lening op tijd terug te betalen, voorkom je financiële problemen zoals hoge rentekosten of extra kosten. Het is verstandig om realistisch te blijven over je financiële situatie en alleen een minilening aan te gaan als je zeker weet dat je het bedrag binnen de afgesproken termijn kunt terugbetalen. Zo kun je onnodige schulden en stress vermijden en verantwoordelijk omgaan met lenen.