Alles wat u moet weten over het simuleren van een KBC Hypotheek

Wanneer u op zoek bent naar een hypotheek om uw droomhuis te financieren, is het belangrijk om goed geïnformeerd te zijn over uw opties. Bij KBC kunt u eenvoudig een hypotheek simuleren om inzicht te krijgen in de mogelijke leningsvoorwaarden en maandelijkse aflossingen. In dit artikel bespreken we alles wat u moet weten over het simuleren van een KBC Hypotheek.

Wat is een hypotheeksimulatie?

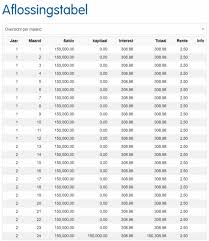

Een hypotheeksimulatie is een handige tool die u helpt bij het berekenen van de geschatte kosten van uw hypothecaire lening. Door enkele gegevens in te voeren, zoals het gewenste leenbedrag, de looptijd en de rentevoet, kunt u snel zien hoeveel u maandelijks zou moeten aflossen en wat de totale kosten van de lening zouden zijn.

Hoe werkt het simuleren van een KBC Hypotheek?

Bij KBC kunt u online eenvoudig een hypotheeksimulatie uitvoeren. Ga naar de website van KBC en zoek naar de hypotheeksimulator. Vul vervolgens de gevraagde gegevens in, zoals het bedrag dat u wilt lenen, de looptijd van de lening en eventuele andere relevante informatie. Op basis van deze gegevens zal de simulator berekenen hoeveel uw maandelijkse aflossingen zouden bedragen.

Waarom is het belangrijk om een hypotheek te simuleren?

Het simuleren van een hypotheek biedt verschillende voordelen. Het geeft u inzicht in wat u kunt verwachten qua maandelijkse kosten, zodat u beter kunt inschatten of de lening binnen uw budget past. Daarnaast kunt u door verschillende scenario’s te simuleren experimenteren met verschillende looptijden en rentevoeten om zo tot de meest geschikte leningsvoorwaarden te komen.

Conclusie

Het simuleren van een KBC Hypotheek is een handige manier om vooraf inzicht te krijgen in uw mogelijke leningsvoorwaarden en maandelijkse aflossingen. Door gebruik te maken van de online hypotheeksimulator van KBC kunt u snel en gemakkelijk berekeningen uitvoeren en zo goed voorbereid op zoek gaan naar uw ideale woning.

Veelgestelde Vragen over KBC Hypotheek Simuleren: Antwoorden op Uw Leenvragen

- Kan ik 300.000 euro lenen?

- Wat is de huidige rentevoet van KBC?

- Hoeveel kost het om 150.000 te lenen?

- Wat is de rentevoet bij KBC?

- Hoeveel moet ik per maand afbetalen voor een hypotheek van 300.000 euro?

- Hoeveel kost 250.000 euro lenen?

- Hoeveel hypotheek kan ik krijgen bij KBC?

- Hoeveel kan ik lenen voor 500 euro per maand?

- Hoeveel mag je lenen van je loon?

- Hoeveel kan ik lenen voor een hypotheek van 400.000 euro in 2025?

- Hoeveel moet ik verdienen om €150.000 te lenen?

Kan ik 300.000 euro lenen?

Ja, bij KBC is het mogelijk om een hypothecaire lening van 300.000 euro te lenen. Door gebruik te maken van de handige hypotheeksimulator op de website van KBC kunt u eenvoudig berekenen wat de mogelijke maandelijkse aflossingen zouden zijn bij een lening van dat bedrag. Het is belangrijk om ook rekening te houden met factoren zoals de looptijd van de lening en de rentevoet om een goed beeld te krijgen van de totale kosten en haalbaarheid van de lening. Met behulp van de simulatietool kunt u snel en gemakkelijk zien of een lening van 300.000 euro binnen uw financiële mogelijkheden valt.

Wat is de huidige rentevoet van KBC?

De huidige rentevoet van KBC voor hypothecaire leningen kan variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening, het type lening en de marktomstandigheden. Om de meest actuele rentevoet te kennen, is het raadzaam om rechtstreeks contact op te nemen met KBC of hun website te raadplegen. Door een hypotheeksimulatie uit te voeren bij KBC kunt u ook een beter inzicht krijgen in de mogelijke rentevoeten die op dat moment van toepassing zijn op hun leningen.

Hoeveel kost het om 150.000 te lenen?

Het is een veelgestelde vraag hoeveel het kost om 150.000 euro te lenen voor een hypotheek. Met de KBC Hypotheeksimulator kunt u eenvoudig deze vraag beantwoorden door het gewenste leenbedrag in te voeren, samen met andere relevante informatie zoals de looptijd en rentevoet. Op basis van deze gegevens zal de simulator berekenen hoeveel uw maandelijkse aflossingen zouden bedragen en wat de totale kosten van de lening zouden zijn. Het gebruik van de simulator geeft u snel inzicht in wat u kunt verwachten bij het lenen van 150.000 euro voor uw huis.

Wat is de rentevoet bij KBC?

De rentevoet bij KBC kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd en uw individuele financiële situatie. Bij het simuleren van een hypotheek bij KBC kunt u een indicatie krijgen van de mogelijke rentevoeten die op dat moment van toepassing zijn. Het is belangrijk om te onthouden dat de rentevoet regelmatig wordt geüpdatet en kan worden beïnvloed door marktomstandigheden en het beleid van de bank. Voor de meest actuele informatie over rentevoeten bij KBC kunt u het beste rechtstreeks contact opnemen met de bank of een afspraak maken met een financieel adviseur.

Hoeveel moet ik per maand afbetalen voor een hypotheek van 300.000 euro?

Voor een hypotheek van 300.000 euro is het begrijpelijk dat u wilt weten hoeveel u maandelijks zou moeten afbetalen. Door gebruik te maken van de hypotheeksimulator van KBC kunt u eenvoudig berekenen wat de geschatte maandelijkse aflossing zou zijn op basis van factoren zoals de looptijd van de lening en de huidige rentevoet. Door deze gegevens in te voeren, krijgt u snel een duidelijk beeld van wat u kunt verwachten en kunt u beter inschatten of deze hypotheek binnen uw financiële mogelijkheden valt. Het simuleren van een hypotheek biedt u dus waardevolle informatie om weloverwogen beslissingen te nemen bij het aangaan van een lening.

Hoeveel kost 250.000 euro lenen?

Het simuleren van een lening van 250.000 euro via de KBC Hypotheeksimulator kan u helpen bij het verkrijgen van een duidelijk inzicht in de mogelijke kosten. Door het invoeren van het leenbedrag, de gewenste looptijd en de actuele rentevoet, kunt u snel zien hoeveel uw maandelijkse aflossingen zouden bedragen en wat de totale kosten van de lening zouden zijn. Op die manier kunt u beter inschatten of een lening van 250.000 euro binnen uw financiële mogelijkheden past en welke leningsvoorwaarden voor u het meest geschikt zijn.

Hoeveel hypotheek kan ik krijgen bij KBC?

Als u zich afvraagt hoeveel hypotheek u kunt krijgen bij KBC, is het antwoord afhankelijk van verschillende factoren zoals uw inkomen, uitgaven, spaargeld en de waarde van de woning die u wilt kopen. Door een hypotheeksimulatie uit te voeren bij KBC kunt u snel een indicatie krijgen van het bedrag dat u zou kunnen lenen. Het is belangrijk om realistisch te blijven en rekening te houden met uw financiële situatie om ervoor te zorgen dat de hypotheeklasten binnen uw budget passen. Neem gerust contact op met KBC voor persoonlijk advies en begeleiding bij het bepalen van het juiste leenbedrag voor uw specifieke situatie.

Hoeveel kan ik lenen voor 500 euro per maand?

Veel mensen vragen zich af hoeveel ze kunnen lenen als ze bereid zijn om maandelijks 500 euro af te lossen. Bij het simuleren van een KBC Hypotheek met een maandelijkse aflossing van 500 euro, wordt gekeken naar verschillende factoren zoals het gewenste leenbedrag, de looptijd van de lening en de rentevoet. Door deze gegevens in te voeren in de hypotheeksimulator van KBC, kunt u een indicatie krijgen van het maximale bedrag dat u zou kunnen lenen binnen uw budgettaire mogelijkheden. Het is belangrijk om realistisch te blijven en rekening te houden met uw financiële situatie bij het bepalen van het leenbedrag.

Hoeveel mag je lenen van je loon?

Het bepalen van het bedrag dat je kunt lenen op basis van je loon is een veelvoorkomende vraag bij het simuleren van een KBC Hypotheek. Verschillende factoren, zoals je inkomen, vaste lasten en eventuele andere leningen, spelen hierbij een rol. KBC hanteert specifieke criteria om te bepalen hoeveel je maximaal kunt lenen in verhouding tot je inkomen. Door deze gegevens in te voeren tijdens het simulatieproces, krijg je een duidelijk beeld van het leenbedrag dat binnen jouw financiële mogelijkheden valt. Het is belangrijk om realistisch te blijven en enkel een lening af te sluiten die je comfortabel kunt terugbetalen zonder in financiële moeilijkheden te komen.

Hoeveel kan ik lenen voor een hypotheek van 400.000 euro in 2025?

Een veelgestelde vraag bij het simuleren van een KBC Hypotheek is: “Hoeveel kan ik lenen voor een hypotheek van 400.000 euro in 2025?” Het exacte bedrag dat u kunt lenen voor een hypotheek van 400.000 euro in 2025 hangt af van verschillende factoren, zoals uw inkomen, eventuele andere lopende leningen en de rentevoet op dat moment. Door gebruik te maken van de hypotheeksimulator van KBC kunt u echter snel en eenvoudig een indicatie krijgen van het bedrag dat u zou kunnen lenen, rekening houdend met uw persoonlijke financiële situatie en de geldende marktomstandigheden in 2025. Het is raadzaam om regelmatig te simuleren om zo een goed beeld te krijgen van uw financiële mogelijkheden voor het afsluiten van een hypotheek in de toekomst.

Hoeveel moet ik verdienen om €150.000 te lenen?

Om te bepalen hoeveel u moet verdienen om €150.000 te lenen voor een hypotheek bij KBC, is het belangrijk om rekening te houden met verschillende factoren zoals uw financiële situatie, de gewenste looptijd van de lening en de rentevoet. Door gebruik te maken van de hypotheeksimulator van KBC kunt u een realistische schatting krijgen van de maandelijkse aflossingen en zo bepalen of u voldoende inkomen heeft om de lening af te lossen. Het is ook verstandig om advies in te winnen bij een financieel expert om een volledig beeld te krijgen van wat haalbaar is binnen uw budget en financiële mogelijkheden.