Alles over het aanvragen van een lening bij de bank: tips en advies

Alles wat u moet weten over leningen bij de bank

Veel mensen overwegen op een bepaald moment in hun leven een lening aan te vragen bij de bank. Of het nu gaat om het financieren van een grote aankoop, het consolideren van schulden of het realiseren van een lang gekoesterde droom, leningen kunnen een nuttig financieel instrument zijn. In dit artikel bespreken we alles wat u moet weten over leningen bij de bank.

Soorten leningen

Banken bieden verschillende soorten leningen aan, elk met hun eigen voorwaarden en kenmerken. Enkele veelvoorkomende soorten leningen zijn:

- Persoonlijke lening: Een persoonlijke lening is een lening op afbetaling waarbij u een vast bedrag leent dat u over een vooraf bepaalde periode terugbetaalt.

- Hypothecaire lening: Een hypothecaire lening wordt gebruikt voor de financiering van onroerend goed, zoals een huis of appartement.

- Autolening: Een autolening wordt specifiek gebruikt voor de aankoop van een voertuig en heeft vaak gunstige rentevoeten.

Voorwaarden en rentevoeten

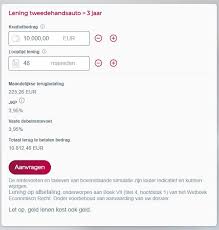

Voordat u een lening afsluit bij de bank, is het belangrijk om goed op de hoogte te zijn van de voorwaarden en rentevoeten. De rentevoet bepaalt hoeveel u extra betaalt bovenop het geleende bedrag. Daarnaast kunnen er ook andere kosten verbonden zijn aan de lening, zoals dossierkosten of verzekeringen.

Aanvraagproces

Het aanvragen van een lening bij de bank kan verschillende stappen omvatten. U zult waarschijnlijk uw financiële situatie moeten toelichten en documentatie moeten verstrekken, zoals loonstrookjes of belastingaangiften. De bank zal uw kredietscore evalueren om te bepalen of u in aanmerking komt voor de lening.

Besluit

Lenen bij de bank kan een effectieve manier zijn om uw financiële doelen te bereiken, maar het is belangrijk om verantwoordelijkheid te nemen en ervoor te zorgen dat u zich bewust bent van alle voorwaarden en kosten die gepaard gaan met de lening. Neem altijd de tijd om verschillende opties te vergelijken en praat met uw bankadviseur om ervoor te zorgen dat u de juiste keuze maakt voor uw situatie.

Zes essentiële tips voor het afsluiten van een lening bij de bank in België

- Vergelijk de rentetarieven van verschillende banken voordat je een lening afsluit.

- Let op bijkomende kosten, zoals administratiekosten en verzekeringen, bij het afsluiten van een lening.

- Zorg ervoor dat je de voorwaarden van de lening goed begrijpt voordat je akkoord gaat.

- Bepaal hoeveel je maandelijks kunt aflossen en kies een lening die bij jouw financiële situatie past.

- Wees voorzichtig met het aangaan van te hoge leningen om financiële problemen te voorkomen.

- Raadpleeg indien nodig een financieel adviseur voor professioneel advies over leningen.

Vergelijk de rentetarieven van verschillende banken voordat je een lening afsluit.

Het is verstandig om de rentetarieven van verschillende banken te vergelijken voordat u een lening afsluit. Door verschillende aanbiedingen te vergelijken, kunt u een beter inzicht krijgen in de kosten en voorwaarden die elke bank hanteert. Op die manier kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u de lening kiest die het beste past bij uw financiële behoeften en mogelijkheden.

Let op bijkomende kosten, zoals administratiekosten en verzekeringen, bij het afsluiten van een lening.

Let bij het afsluiten van een lening bij de bank goed op bijkomende kosten, zoals administratiekosten en verzekeringen. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale kosten van de lening. Het is belangrijk om transparantie te eisen over alle mogelijke kosten die verbonden zijn aan de lening, zodat u een weloverwogen beslissing kunt nemen en niet voor verrassingen komt te staan tijdens de looptijd van de lening.

Zorg ervoor dat je de voorwaarden van de lening goed begrijpt voordat je akkoord gaat.

Zorg ervoor dat je de voorwaarden van de lening goed begrijpt voordat je akkoord gaat. Het is essentieel om de kleine lettertjes te lezen en eventuele vragen te stellen over zaken als rentevoeten, looptijd, bijkomende kosten en mogelijke boetes bij vervroegde aflossing. Door een duidelijk inzicht te hebben in alle aspecten van de lening, kun je weloverwogen beslissingen nemen en onaangename verrassingen in de toekomst voorkomen.

Bepaal hoeveel je maandelijks kunt aflossen en kies een lening die bij jouw financiële situatie past.

Het is essentieel om te bepalen hoeveel je maandelijks kunt aflossen bij het kiezen van een lening bij de bank. Door realistisch te zijn over je financiële mogelijkheden en een lening te selecteren die aansluit bij jouw budget, voorkom je onnodige financiële stress en problemen in de toekomst. Het is verstandig om een lening te kiezen die comfortabel binnen jouw maandelijkse uitgaven past, zodat je de lening op een verantwoorde manier kunt terugbetalen en financiële stabiliteit kunt behouden.

Wees voorzichtig met het aangaan van te hoge leningen om financiële problemen te voorkomen.

Wees voorzichtig met het aangaan van te hoge leningen om financiële problemen te voorkomen. Het is essentieel om realistisch te blijven over wat u zich kunt veroorloven en om een lening af te stemmen op uw financiële situatie. Het aangaan van een te grote lening kan leiden tot overmatige schuldenlast en betalingsproblemen in de toekomst. Zorg ervoor dat u een lening afsluit die u comfortabel kunt terugbetalen, zodat u financiële stabiliteit behoudt en onnodige stress vermijdt.

Raadpleeg indien nodig een financieel adviseur voor professioneel advies over leningen.

Raadpleeg indien nodig een financieel adviseur voor professioneel advies over leningen. Een financieel adviseur kan u helpen bij het begrijpen van de verschillende leningsopties, het evalueren van uw financiële situatie en het maken van een weloverwogen beslissing die aansluit bij uw doelen en behoeften. Het is verstandig om deskundig advies in te winnen voordat u zich verbindt aan een lening bij de bank, zodat u vol vertrouwen de juiste financiële keuzes kunt maken.