Bulletkrediet KBC Simulatie: Ontdek de Financiële Mogelijkheden

Bulletkrediet KBC Simulatie: Wat u moet weten

Als u op zoek bent naar een flexibele en efficiënte manier om een grote aankoop te financieren, dan is een bulletkrediet bij KBC misschien iets voor u. Met een bulletkrediet kunt u gedurende de looptijd van de lening enkel interesten betalen en het kapitaal op het einde van de looptijd in één keer terugbetalen. Dit kan voordelig zijn voor bijvoorbeeld investeringen in vastgoed of renovaties.

Hoe werkt een bulletkrediet bij KBC?

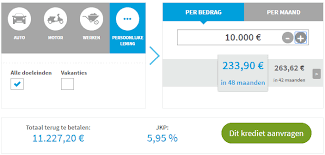

Met de handige online simulatietool van KBC kunt u eenvoudig berekenen hoeveel u maandelijks aan interesten zult betalen en welk bedrag u op het einde van de looptijd moet terugbetalen. Door verschillende scenario’s te simuleren, kunt u de optimale looptijd en bedragen bepalen die passen bij uw financiële situatie.

Voordelen van een bulletkrediet

- Flexibiliteit: U betaalt enkel interesten gedurende de looptijd van de lening, waardoor uw maandelijkse last lager kan zijn.

- Investeringen: Een bulletkrediet kan interessant zijn voor investeringen waarbij u op lange termijn rendement verwacht, zoals vastgoedprojecten.

- Op maat gemaakt: Met de simulatietool van KBC kunt u het krediet afstemmen op uw specifieke behoeften en mogelijkheden.

Is een bulletkrediet bij KBC geschikt voor u?

Een bulletkrediet kan aantrekkelijk zijn voor wie op zoek is naar flexibele financieringsmogelijkheden voor grotere projecten. Het is echter belangrijk om goed geïnformeerd te zijn over de voorwaarden en risico’s van deze vorm van lening. Door gebruik te maken van de simulatietool van KBC kunt u een goed inzicht krijgen in wat het bulletkrediet inhoudt en of het past bij uw financiële doelen.

Voor meer informatie of advies over het afsluiten van een bulletkrediet bij KBC, kunt u altijd contact opnemen met hun deskundige medewerkers die klaar staan om al uw vragen te beantwoorden.

Voordelen van KBC Bulletkrediet Simulatie: Flexibiliteit en Maatwerk voor Uw Financiële Doelen

- Flexibele maandelijkse lasten

- Mogelijkheid om enkel interesten te betalen

- Geschikt voor investeringen met lange termijn rendement

- Eenvoudig online simulatietool beschikbaar

- Op maat gemaakt voor uw financiële behoeften

- Duidelijk inzicht in terugbetalingsvoorwaarden

- Professioneel advies van KBC-experts

- Mogelijkheid om verschillende scenario’s te vergelijken

- Optimale afstemming op uw financiële doelen

Zes Nadelen van Bulletkrediet bij KBC Simulatie: Risico’s en Overwegingen

- Het terug te betalen kapitaal aan het einde van de looptijd kan een grote financiële last vormen.

- De rentevoeten bij bulletkredieten kunnen hoger zijn dan bij traditionele leningen.

- Er is geen maandelijkse aflossing van het kapitaal, wat kan leiden tot een gebrek aan budgettaire discipline.

- Bij tegenvallende investeringsresultaten loopt u het risico dat u niet genoeg geld heeft om het kapitaal terug te betalen.

- Het is belangrijk om goed geïnformeerd te zijn over de voorwaarden en risico’s van een bulletkrediet om onaangename verrassingen te voorkomen.

- Een bulletkrediet is mogelijk minder geschikt voor wie liever geleidelijk aflost en zekerheid wil over de terugbetaling.

Flexibele maandelijkse lasten

Met een bulletkrediet via de KBC simulatie geniet u van flexibele maandelijkse lasten. Doordat u gedurende de looptijd van de lening enkel interesten betaalt, kunt u uw maandelijkse financiële verplichtingen beter afstemmen op uw budget. Dit zorgt voor meer flexibiliteit en controle over uw financiën, waardoor u beter kunt plannen en anticiperen op uw uitgaven.

Mogelijkheid om enkel interesten te betalen

Een belangrijk voordeel van een bulletkrediet bij KBC is de mogelijkheid om gedurende de looptijd van de lening enkel interesten te betalen. Dit betekent dat u tijdelijk lagere maandelijkse lasten heeft, aangezien u het kapitaal pas op het einde van de looptijd in één keer terugbetaalt. Deze flexibiliteit kan voordelig zijn voor wie op zoek is naar financiële ruimte op korte termijn, terwijl toch een grotere investering kan worden gedaan.

Geschikt voor investeringen met lange termijn rendement

Een van de voordelen van een bulletkrediet bij KBC is dat het bij uitstek geschikt is voor investeringen met lange termijn rendement. Door enkel interesten te betalen gedurende de looptijd van de lening en het kapitaal op het einde in één keer terug te betalen, kunnen investeerders profiteren van financiële flexibiliteit en hun projecten op lange termijn rendabel maken. Dit maakt een bulletkrediet een aantrekkelijke optie voor wie wil investeren in bijvoorbeeld vastgoed of andere projecten waarbij een langere terugverdientijd verwacht wordt. Met de simulatietool van KBC kunnen investeerders eenvoudig berekenen hoe zij optimaal gebruik kunnen maken van deze financieringsmogelijkheid voor hun toekomstige rendabele investeringen.

Eenvoudig online simulatietool beschikbaar

Met de eenvoudig online simulatietool van KBC voor het bulletkrediet kunnen klanten gemakkelijk en snel verschillende scenario’s berekenen en vergelijken. Deze toegankelijke tool maakt het mogelijk om de optimale looptijd, bedragen en terugbetalingsvoorwaarden te verkennen, waardoor klanten een weloverwogen beslissing kunnen nemen die aansluit bij hun financiële behoeften.

Op maat gemaakt voor uw financiële behoeften

Een belangrijk voordeel van de bulletkrediet KBC simulatie is dat het op maat gemaakt kan worden voor uw specifieke financiële behoeften. Door gebruik te maken van de simulatietool kunt u de looptijd, het bedrag en andere parameters aanpassen aan wat het beste past bij uw financiële situatie en doelen. Hierdoor kunt u een lening op maat samenstellen die aansluit bij uw behoeften en mogelijkheden, waardoor u meer controle heeft over uw financiële planning.

Duidelijk inzicht in terugbetalingsvoorwaarden

Een belangrijk voordeel van het gebruik van de bulletkrediet KBC simulatie is het duidelijke inzicht dat het biedt in de terugbetalingsvoorwaarden. Door de simulatietool te gebruiken, krijgt u een helder overzicht van hoeveel u maandelijks aan interesten betaalt en welk bedrag u op het einde van de looptijd moet terugbetalen. Dit transparante overzicht stelt u in staat om goed geïnformeerde beslissingen te nemen en zorgt ervoor dat u precies weet waar u aan toe bent bij het afsluiten van een bulletkrediet bij KBC.

Professioneel advies van KBC-experts

Professioneel advies van KBC-experts is een waardevol aspect van het bulletkrediet KBC-simulatieproces. De deskundige medewerkers van KBC staan klaar om hun uitgebreide kennis en ervaring te delen, zodat u weloverwogen beslissingen kunt nemen over uw financiële situatie. Door te vertrouwen op het advies van deze experts, kunt u profiteren van gepersonaliseerde begeleiding en op maat gemaakt advies dat aansluit bij uw specifieke behoeften en doelstellingen.

Mogelijkheid om verschillende scenario’s te vergelijken

Met de bulletkrediet KBC simulatie heeft u de mogelijkheid om verschillende scenario’s te vergelijken, waardoor u een goed inzicht krijgt in hoe verschillende looptijden en bedragen van invloed zijn op uw lening. Door diverse opties te simuleren, kunt u de meest geschikte keuze maken die aansluit bij uw financiële behoeften en doelstellingen. Deze flexibiliteit stelt u in staat om een weloverwogen beslissing te nemen en het bulletkrediet optimaal af te stemmen op uw situatie.

Optimale afstemming op uw financiële doelen

Een belangrijk voordeel van de bulletkrediet KBC simulatie is de optimale afstemming op uw financiële doelen. Door gebruik te maken van de simulatietool kunt u het krediet aanpassen aan uw specifieke behoeften en mogelijkheden. Hierdoor kunt u de looptijd en bedragen zo instellen dat deze perfect aansluiten bij uw financiële doelstellingen. Dit zorgt voor een gepersonaliseerde benadering die u helpt om uw financiële doelen effectief te bereiken.

Het terug te betalen kapitaal aan het einde van de looptijd kan een grote financiële last vormen.

Het terug te betalen kapitaal aan het einde van de looptijd van een bulletkrediet bij KBC kan een grote financiële last vormen. Omdat u gedurende de looptijd enkel interesten betaalt en het volledige kapitaalbedrag aan het einde moet terugbetalen, is het belangrijk om ervoor te zorgen dat u voldoende middelen beschikbaar hebt om deze aflossing te kunnen doen. Het risico bestaat dat u tegen het einde van de looptijd niet over voldoende financiële reserves beschikt, wat tot problemen kan leiden. Het is daarom essentieel om realistisch te zijn over uw financiële mogelijkheden en goed na te denken voordat u beslist om een bulletkrediet af te sluiten.

De rentevoeten bij bulletkredieten kunnen hoger zijn dan bij traditionele leningen.

Bij bulletkredieten kan een belangrijk nadeel zijn dat de rentevoeten vaak hoger liggen dan bij traditionele leningen. Dit kan resulteren in hogere totale kosten gedurende de looptijd van de lening. Het is daarom essentieel voor potentiële leners om zich bewust te zijn van deze mogelijke extra kosten en om zorgvuldig te overwegen of de voordelen van een bulletkrediet opwegen tegen de hogere rentetarieven. Het vergelijken van verschillende leningsopties en het raadplegen van financiële experts kan helpen bij het nemen van een weloverwogen beslissing.

Er is geen maandelijkse aflossing van het kapitaal, wat kan leiden tot een gebrek aan budgettaire discipline.

Een belangrijk nadeel van een bulletkrediet bij KBC is het ontbreken van een maandelijkse aflossing van het kapitaal. Dit kan leiden tot een gebrek aan budgettaire discipline, aangezien u gedurende de looptijd van de lening enkel interesten betaalt en het volledige kapitaal pas op het einde moet terugbetalen. Hierdoor bestaat het risico dat u niet systematisch spaart of reserveert voor de aflossing van het kapitaal, wat tot financiële stress kan leiden wanneer het bedrag op het einde van de looptijd moet worden terugbetaald.

Bij tegenvallende investeringsresultaten loopt u het risico dat u niet genoeg geld heeft om het kapitaal terug te betalen.

Bij een bulletkrediet via de KBC simulatie bestaat het risico dat bij tegenvallende investeringsresultaten u mogelijk niet voldoende geld beschikbaar heeft om het kapitaal aan het einde van de looptijd terug te betalen. Dit kan leiden tot financiële uitdagingen en onverwachte kosten als u niet in staat bent om het geleende bedrag in één keer af te lossen. Het is daarom belangrijk om realistische inschattingen te maken en een goed doordacht financieel plan op te stellen voordat u besluit om een bulletkrediet af te sluiten. Het is raadzaam om advies in te winnen bij financiële experts om de risico’s en mogelijke gevolgen volledig te begrijpen.

Het is belangrijk om goed geïnformeerd te zijn over de voorwaarden en risico’s van een bulletkrediet om onaangename verrassingen te voorkomen.

Het is van essentieel belang om goed op de hoogte te zijn van de voorwaarden en risico’s die gepaard gaan met een bulletkrediet, om onverwachte verrassingen te voorkomen. Door een grondig inzicht te hebben in de specifieke kenmerken van deze leningsvorm, zoals de verplichting tot het terugbetalen van het volledige kapitaal op het einde van de looptijd, kunt u zich beter voorbereiden en eventuele valkuilen vermijden. Het is raadzaam om alle aspecten zorgvuldig te overwegen en eventueel professioneel advies in te winnen voordat u beslist om een bulletkrediet af te sluiten.

Een bulletkrediet is mogelijk minder geschikt voor wie liever geleidelijk aflost en zekerheid wil over de terugbetaling.

Een bulletkrediet is mogelijk minder geschikt voor wie liever geleidelijk aflost en zekerheid wil over de terugbetaling. Bij deze vorm van lening betaalt u gedurende de looptijd enkel interesten en moet u het volledige kapitaal op het einde in één keer terugbetalen. Dit kan voor sommige mensen een onzekere situatie creëren, vooral als zij de voorkeur geven aan een gestage aflossing en duidelijkheid willen over hoeveel ze maandelijks moeten betalen. Het gebrek aan periodieke kapitaalaflossingen kan leiden tot hogere financiële druk op het einde van de looptijd, wat niet ideaal is voor iedereen die liever een stabiel aflossingsplan heeft.