Ontdek uw Financiële Mogelijkheden met KBC Hypotheek Simulatie

Alles wat u moet weten over KBC Hypotheek Simulatie

Als u op zoek bent naar een hypotheek om uw droomhuis te financieren, is het belangrijk om goed geïnformeerd te zijn over de verschillende opties die beschikbaar zijn. Een hypotheek simulatie kan u helpen bij het verkennen van uw mogelijkheden en het vinden van een lening die past bij uw financiële situatie. Bij KBC kunt u gebruikmaken van hun handige hypotheek simulatie tool om een duidelijk beeld te krijgen van wat u kunt lenen en welke maandelijkse aflossingen haalbaar zijn.

Wat is een Hypotheek Simulatie?

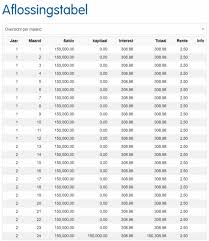

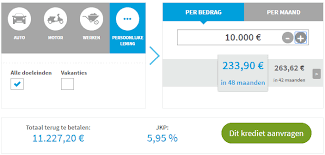

Een hypotheek simulatie is een online tool die u helpt bij het berekenen van hoeveel geld u kunt lenen voor de aankoop van een woning en wat de geschatte maandelijkse aflossingen zullen zijn. Door enkele gegevens in te vullen, zoals het gewenste leenbedrag, de looptijd van de lening en uw inkomen, krijgt u snel een overzicht van uw financiële mogelijkheden.

Voordelen van KBC Hypotheek Simulatie

Met de KBC Hypotheek Simulatie tool kunt u in enkele eenvoudige stappen ontdekken hoeveel u kunt lenen en wat de maandelijkse lasten zullen zijn. Dit geeft u een duidelijk beeld van wat haalbaar is en helpt u bij het nemen van weloverwogen beslissingen. Bovendien kunt u met de simulatie verschillende scenario’s uitproberen om te zien hoe veranderingen in leenbedrag of looptijd uw aflossingen beïnvloeden.

Hoe Werkt het?

Om gebruik te maken van de KBC Hypotheek Simulatie tool, gaat u naar de website van KBC en vult u de gevraagde gegevens in. U krijgt dan direct een overzicht van hoeveel u kunt lenen, wat de geschatte maandelijkse aflossingen zullen zijn en welke rentevoeten er gelden. U kunt ook contact opnemen met een adviseur voor meer gedetailleerd advies op maat.

Conclusie

Een hypotheek simulatie kan een waardevol hulpmiddel zijn bij het plannen van uw vastgoedfinanciering. Met de KBC Hypotheek Simulatie tool heeft u alle informatie die nodig is om verstandige beslissingen te nemen en uw droomwoning binnen handbereik te brengen. Neem vandaag nog een kijkje op de website van KBC en ontdek wat mogelijk is!

Voordelen van de KBC Hypotheek Simulatie: Efficiëntie en Inzicht voor Weloverwogen Beslissingen

- Snel en eenvoudig in gebruik

- Geeft een duidelijk overzicht van leenmogelijkheden

- Helpt bij het plannen van maandelijkse aflossingen

- Biedt de mogelijkheid om verschillende scenario’s te vergelijken

- Verstrekt informatie over actuele rentevoeten

- Kan u helpen bij het nemen van weloverwogen beslissingen

Nadelen van de KBC Hypotheek Simulatie: Beperkingen en Onnauwkeurigheden

- De hypotheek simulatie geeft slechts een indicatie en kan afwijken van het uiteindelijke aanbod.

- Niet alle specifieke details of uitzonderingen kunnen worden meegenomen in de simulatie.

- Het kan zijn dat de rentevoeten in de simulatie niet overeenkomen met de actuele tarieven op het moment van aanvraag.

Snel en eenvoudig in gebruik

De KBC Hypotheek Simulatie onderscheidt zich door zijn snelheid en gebruiksgemak. Met slechts enkele eenvoudige stappen kunt u snel en efficiënt ontdekken hoeveel u kunt lenen en wat de geschatte maandelijkse aflossingen zullen zijn. Het intuïtieve ontwerp van de tool maakt het voor gebruikers gemakkelijk om de benodigde gegevens in te voeren en direct een overzicht te krijgen van hun financiële mogelijkheden. Dit maakt de KBC Hypotheek Simulatie een handige en toegankelijke tool voor iedereen die op zoek is naar duidelijkheid bij het plannen van hun vastgoedfinanciering.

Geeft een duidelijk overzicht van leenmogelijkheden

De KBC Hypotheek Simulatie biedt een duidelijk overzicht van de leenmogelijkheden, waardoor potentiële kredietnemers snel en gemakkelijk kunnen zien hoeveel ze kunnen lenen voor de aankoop van een woning. Door eenvoudig enkele gegevens in te voeren, zoals het gewenste leenbedrag en de looptijd van de lening, krijgen gebruikers direct inzicht in hun financiële mogelijkheden. Dit helpt hen bij het plannen en nemen van weloverwogen beslissingen met betrekking tot hun vastgoedfinanciering.

Helpt bij het plannen van maandelijkse aflossingen

De KBC Hypotheek Simulatie is een waardevol instrument dat helpt bij het plannen van maandelijkse aflossingen. Door gebruik te maken van deze tool kunt u een duidelijk beeld krijgen van hoeveel u maandelijks zult moeten aflossen op uw hypotheek, afhankelijk van het geleende bedrag en de looptijd van de lening. Dit stelt u in staat om realistische budgetten op te stellen en uw financiën effectief te beheren, waardoor u met vertrouwen de stap naar het kopen van een woning kunt zetten.

Biedt de mogelijkheid om verschillende scenario’s te vergelijken

De KBC Hypotheek Simulatie biedt de waardevolle mogelijkheid om verschillende scenario’s te vergelijken. Door eenvoudig en snel verschillende parameters aan te passen, zoals het leenbedrag en de looptijd van de lening, kunt u direct zien hoe deze veranderingen van invloed zijn op uw maandelijkse aflossingen. Hierdoor kunt u op een overzichtelijke manier diverse opties vergelijken en zo de meest geschikte hypotheek voor uw situatie kiezen. Dit stelt u in staat om weloverwogen beslissingen te nemen en een hypotheek te vinden die perfect aansluit bij uw financiële behoeften.

Verstrekt informatie over actuele rentevoeten

De KBC Hypotheek Simulatie biedt waardevolle informatie over actuele rentevoeten, waardoor potentiële huizenkopers een goed inzicht krijgen in de financiële aspecten van het lenen. Door toegang te hebben tot up-to-date rentetarieven, kunnen gebruikers beter geïnformeerde beslissingen nemen over hun hypotheek en anticiperen op mogelijke kosten op lange termijn. Dit stelt hen in staat om realistische budgetten op te stellen en een lening te kiezen die past bij hun financiële doelen en mogelijkheden.

Kan u helpen bij het nemen van weloverwogen beslissingen

De KBC Hypotheek Simulatie kan u helpen bij het nemen van weloverwogen beslissingen door u een duidelijk inzicht te geven in uw financiële mogelijkheden. Door de tool te gebruiken, kunt u verschillende scenario’s verkennen en zien hoe veranderingen in leenbedrag, looptijd en rentevoeten van invloed zijn op uw maandelijkse aflossingen. Dit stelt u in staat om realistische verwachtingen te vormen en een hypotheek te kiezen die past bij uw budget en behoeften. Met deze informatie kunt u met vertrouwen de juiste beslissingen nemen voor uw vastgoedfinanciering.

De hypotheek simulatie geeft slechts een indicatie en kan afwijken van het uiteindelijke aanbod.

De KBC Hypotheek Simulatie kan een handig hulpmiddel zijn bij het verkennen van uw financiële mogelijkheden voor een hypotheek, maar het is belangrijk om te onthouden dat de resultaten slechts een indicatie zijn en kunnen afwijken van het definitieve aanbod dat u ontvangt. Verschillende factoren, zoals uw exacte financiële situatie en eventuele wijzigingen in rentevoeten, kunnen invloed hebben op het uiteindelijke leenaanbod dat u krijgt. Het is daarom verstandig om de simulatie te gebruiken als richtlijn en om vervolgens contact op te nemen met een adviseur voor een nauwkeuriger beeld en gepersonaliseerd advies.

Niet alle specifieke details of uitzonderingen kunnen worden meegenomen in de simulatie.

Een nadeel van de KBC Hypotheek Simulatie is dat niet alle specifieke details of uitzonderingen kunnen worden meegenomen in de simulatie. Omdat de tool gebaseerd is op standaardgegevens en aannames, kunnen individuele situaties die afwijken van het gemiddelde mogelijk niet volledig worden weerspiegeld. Het is daarom belangrijk om te onthouden dat de uitkomsten van de simulatie indicatief zijn en dat het raadzaam kan zijn om aanvullend advies in te winnen bij een financieel expert om een nauwkeuriger beeld te krijgen van uw hypotheekopties.

Het kan zijn dat de rentevoeten in de simulatie niet overeenkomen met de actuele tarieven op het moment van aanvraag.

Het nadeel van de KBC Hypotheek Simulatie is dat de rentevoeten die in de simulatie worden weergegeven mogelijk niet overeenkomen met de actuele tarieven op het moment van daadwerkelijke aanvraag. Dit kan leiden tot een verschil in de uiteindelijke kosten en maandelijkse aflossingen, waardoor het belangrijk is om rekening te houden met mogelijke schommelingen in de rentevoeten bij het plannen van uw hypotheekaanvraag. Het is verstandig om regelmatig de actuele rentetarieven te controleren en advies in te winnen bij een financieel expert om een nauwkeuriger beeld te krijgen van uw financiële verplichtingen.