Alles over de ING Autolening: Flexibele financiering voor jouw droomauto

Alles wat je moet weten over de ING Autolening

Als je op zoek bent naar een manier om je droomauto te financieren, dan is de ING Autolening misschien wel de oplossing voor jou. Deze lening biedt je de mogelijkheid om snel en eenvoudig geld te lenen voor de aankoop van een nieuwe of tweedehands auto.

Flexibele Voorwaarden

De ING Autolening heeft flexibele voorwaarden die zijn afgestemd op jouw behoeften. Je kunt het geleende bedrag terugbetalen over een periode die bij jou past, variërend van enkele maanden tot meerdere jaren. Bovendien kun je zelf kiezen of je een vaste of variabele rentevoet wilt.

Eenvoudige Aanvraagprocedure

Het aanvragen van een ING Autolening is snel en gemakkelijk. Je kunt online een aanvraag indienen en binnen korte tijd krijg je te horen of je aanvraag is goedgekeurd. Zo kun je zonder veel gedoe snel de financiering regelen voor jouw nieuwe auto.

Voordelen van de ING Autolening

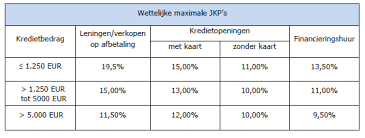

- Competitieve rentevoeten: De ING Autolening biedt aantrekkelijke rentevoeten die kunnen concurreren met andere aanbieders op de markt.

- Geen extra kosten: Bij ING betaal je geen extra kosten of verborgen provisies bij het afsluiten van een autolening.

- Flexibiliteit: Je hebt de vrijheid om zelf te bepalen hoeveel je leent en hoe lang je wilt terugbetalen.

- Persoonlijke begeleiding: Het team van ING staat altijd klaar om je te helpen bij elke stap van het proces, van aanvraag tot aflossing.

Kortom, als je op zoek bent naar een betrouwbare en flexibele financieringsoplossing voor de aankoop van jouw nieuwe auto, dan is de ING Autolening zeker het overwegen waard. Neem contact op met ING voor meer informatie over deze lening en ontdek hoe ze jou kunnen helpen om achter het stuur van jouw droomauto te komen!

8 Tips voor het Slim Afsluiten van een Autolening in België

- Vergelijk verschillende kredietverstrekkers voor de beste rentetarieven.

- Let op bijkomende kosten zoals dossierkosten en verzekeringen.

- Bepaal vooraf hoeveel je maandelijks kan afbetalen om overmatige schulden te vermijden.

- Controleer de looptijd van de lening en kies een termijn die bij je financiële situatie past.

- Informeer naar eventuele boetes bij vervroegde terugbetaling van de lening.

- Zorg ervoor dat je goed geïnformeerd bent over alle voorwaarden en clausules van de lening.

- Overweeg om een aanbetaling te doen om het leenbedrag te verlagen en zo kosten te besparen.

- Raadpleeg een financieel adviseur als je twijfels hebt over het aangaan van een autolening.

Vergelijk verschillende kredietverstrekkers voor de beste rentetarieven.

Het is verstandig om verschillende kredietverstrekkers te vergelijken wanneer je op zoek bent naar de beste rentetarieven voor een autolening. Door verschillende aanbiedingen te bekijken en te vergelijken, kun je ervoor zorgen dat je de meest gunstige voorwaarden en tarieven krijgt die passen bij jouw financiële situatie. Het loont de moeite om grondig onderzoek te doen en offertes van verschillende kredietverstrekkers aan te vragen voordat je een beslissing neemt over het afsluiten van een autolening bij ING of een andere financiële instelling.

Let op bijkomende kosten zoals dossierkosten en verzekeringen.

Let bij het afsluiten van een ING Autolening goed op eventuele bijkomende kosten, zoals dossierkosten en verzekeringen. Het is belangrijk om volledig op de hoogte te zijn van alle extra kosten die gepaard kunnen gaan met de lening, zodat je niet voor verrassingen komt te staan. Door transparant te zijn over alle mogelijke extra uitgaven, kun je een weloverwogen beslissing nemen en ervoor zorgen dat je financiële planning nauwkeurig blijft.

Bepaal vooraf hoeveel je maandelijks kan afbetalen om overmatige schulden te vermijden.

Het is verstandig om vooraf vast te stellen hoeveel je maandelijks kunt afbetalen bij het afsluiten van een ING Autolening, om te voorkomen dat je in overmatige schulden terechtkomt. Door realistisch te zijn over je financiële mogelijkheden en een budget op te stellen, kun je ervoor zorgen dat de maandelijkse aflossingen binnen jouw bereik liggen en dat je de lening comfortabel kunt terugbetalen. Het is belangrijk om verantwoordelijk te lenen en alleen te lenen wat je daadwerkelijk kunt terugbetalen, zodat je financiële stabiliteit behoudt en onnodige financiële stress vermijdt.

Controleer de looptijd van de lening en kies een termijn die bij je financiële situatie past.

Het is essentieel om de looptijd van de lening te controleren en een termijn te kiezen die aansluit bij je financiële situatie wanneer je een ING Autolening overweegt. Door zorgvuldig de duur van de lening te overwegen, kun je ervoor zorgen dat de maandelijkse aflossingen haalbaar zijn en passen binnen je budget. Het kiezen van de juiste termijn geeft je meer financiële gemoedsrust en helpt bij het plannen van je autolening op een verantwoorde manier.

Informeer naar eventuele boetes bij vervroegde terugbetaling van de lening.

Bij het overwegen van een ING Autolening is het belangrijk om te informeren naar eventuele boetes bij vervroegde terugbetaling van de lening. Het is essentieel om te begrijpen welke kosten hieraan verbonden zijn, aangezien dit van invloed kan zijn op jouw financiële planning en flexibiliteit bij het aflossen van de lening. Door vooraf duidelijkheid te krijgen over mogelijke boetes, kun je een weloverwogen beslissing nemen en ervoor zorgen dat de ING Autolening optimaal aansluit bij jouw behoeften en financiële situatie.

Zorg ervoor dat je goed geïnformeerd bent over alle voorwaarden en clausules van de lening.

Het is van essentieel belang om goed geïnformeerd te zijn over alle voorwaarden en clausules van de ING Autolening voordat je deze afsluit. Door een grondig inzicht te hebben in de details van de lening, zoals de rentevoet, terugbetalingsperiode en eventuele bijkomende kosten, kun je ervoor zorgen dat je een weloverwogen beslissing neemt die aansluit bij jouw financiële situatie. Het voorkomt verrassingen en helpt je om de lening op een verantwoorde manier af te lossen.

Overweeg om een aanbetaling te doen om het leenbedrag te verlagen en zo kosten te besparen.

Overweeg om een aanbetaling te doen bij het afsluiten van een ING Autolening. Door een aanbetaling te doen, verlaag je het leenbedrag en dit kan helpen om kosten te besparen op de lange termijn. Een lagere lening betekent vaak ook lagere maandelijkse aflossingen en minder rente die je uiteindelijk moet betalen. Het kan dus lonend zijn om wat geld in te brengen bij de aankoop van je auto, zodat je financiële lasten verminderd worden.

Raadpleeg een financieel adviseur als je twijfels hebt over het aangaan van een autolening.

Het is verstandig om een financieel adviseur te raadplegen als je twijfels hebt over het aangaan van een autolening. Een financieel adviseur kan je helpen om inzicht te krijgen in de financiële gevolgen van het lenen van geld voor de aankoop van een auto. Zij kunnen samen met jou je persoonlijke situatie evalueren en advies geven over welke lening het beste bij jouw financiële doelen en mogelijkheden past. Het is belangrijk om goed geïnformeerd te zijn voordat je een grote financiële beslissing neemt, en een financieel adviseur kan je daarbij ondersteunen.