Bereken snel en eenvoudig met de ING Simulatie Lening

ING Simulatie Lening: Ontdek Hoeveel U Kunt Lenen

Bent u op zoek naar een lening en overweegt u om een lening aan te vragen bij ING? Voordat u de stap zet, is het verstandig om eerst een simulatie van uw lening te maken. Met de ING simulatie lening kunt u snel en eenvoudig berekenen hoeveel u kunt lenen en wat de maandelijkse aflossingen zullen zijn.

Waarom een Simulatie Lening?

Het maken van een simulatie van uw lening is een belangrijke stap in het leenproces. Door een simulatie uit te voeren, krijgt u inzicht in het bedrag dat u kunt lenen op basis van uw financiële situatie en uw behoeften. Op die manier kunt u beter inschatten of de lening haalbaar is voor u en of de maandelijkse aflossingen binnen uw budget passen.

Hoe Werkt de ING Simulatie Lening?

De ING simulatie lening is eenvoudig te gebruiken. U vult gewoon enkele gegevens in, zoals het bedrag dat u wilt lenen, de looptijd van de lening en eventuele andere relevante informatie. Vervolgens berekent de simulator automatisch hoeveel u maandelijks zult moeten aflossen.

Voordelen van ING Simulatie Lening

- Snelheid: U krijgt onmiddellijk een indicatie van hoeveel u kunt lenen.

- Gemak: Het proces is eenvoudig en gebruiksvriendelijk.

- Inzicht: U krijgt duidelijkheid over uw leencapaciteit en aflossingen.

Kortom, met de ING simulatie lening kunt u op een snelle en transparante manier ontdekken welke leenmogelijkheden er voor u zijn bij ING. Zo kunt u goed geïnformeerd beslissen of een lening bij ING voor u geschikt is.

7 Tips voor een Succesvolle Lening Simulatie in België

- Bereken nauwkeurig hoeveel je wilt lenen.

- Vergelijk verschillende kredietverstrekkers voor de beste rentetarieven.

- Let op bijkomende kosten zoals administratiekosten en verzekeringen.

- Controleer de looptijd van de lening en kies wat bij je financiële situatie past.

- Zorg ervoor dat je de voorwaarden van de lening volledig begrijpt voordat je tekent.

- Houd rekening met onverwachte gebeurtenissen en zorg voor een financiële buffer.

- Wees realistisch over hoeveel je maandelijks kunt aflossen om financiële problemen te voorkomen.

Bereken nauwkeurig hoeveel je wilt lenen.

Het is essentieel om nauwkeurig te berekenen hoeveel je wilt lenen bij het gebruik van de ING simulatie lening. Door een gedetailleerde inschatting te maken van het benodigde leenbedrag, kun je beter bepalen welk bedrag echt nodig is voor jouw specifieke situatie. Op die manier voorkom je dat je te veel of te weinig leent en kun je de lening afstemmen op jouw behoeften, waardoor je financiële lasten beheersbaar blijven.

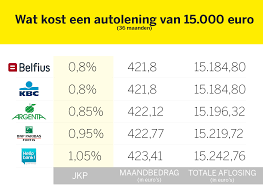

Vergelijk verschillende kredietverstrekkers voor de beste rentetarieven.

Het is verstandig om verschillende kredietverstrekkers te vergelijken wanneer u op zoek bent naar een lening, inclusief het gebruik van de ING simulatie lening. Door verschillende aanbieders te onderzoeken, kunt u de beste rentetarieven vinden die passen bij uw financiële situatie. Het vergelijken van rentetarieven kan u helpen om geld te besparen op de lange termijn en ervoor zorgen dat u de meest voordelige leningsoptie kiest die aan uw behoeften voldoet.

Let op bijkomende kosten zoals administratiekosten en verzekeringen.

Let goed op bijkomende kosten zoals administratiekosten en verzekeringen wanneer u een ING simulatie lening overweegt. Het is essentieel om niet alleen naar het leenbedrag en de maandelijkse aflossingen te kijken, maar ook naar eventuele extra kosten die van invloed kunnen zijn op de totale kosten van de lening. Door deze bijkomende kosten in uw overwegingen mee te nemen, kunt u een realistisch beeld krijgen van wat de lening daadwerkelijk zal kosten en kunt u een weloverwogen beslissing nemen.

Controleer de looptijd van de lening en kies wat bij je financiële situatie past.

Het is essentieel om de looptijd van de lening te controleren en zorgvuldig te kiezen wat het beste past bij jouw financiële situatie. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar uiteindelijk meer kosten door de rente. Aan de andere kant kan een kortere looptijd leiden tot hogere maandelijkse aflossingen, maar minder totale kosten op lange termijn. Het is belangrijk om een balans te vinden tussen wat comfortabel is voor jouw budget en wat financieel verstandig is op de lange termijn.

Zorg ervoor dat je de voorwaarden van de lening volledig begrijpt voordat je tekent.

Het is van cruciaal belang om ervoor te zorgen dat je de voorwaarden van de lening volledig begrijpt voordat je tekent. Door de voorwaarden grondig door te nemen, krijg je inzicht in aspecten zoals de rentevoet, de looptijd van de lening, eventuele bijkomende kosten en mogelijke boetes bij vervroegde aflossing. Op die manier sta je niet voor verrassingen en weet je precies waar je aan toe bent gedurende de hele looptijd van de lening. Het is essentieel om goed geïnformeerd te zijn voordat je een financiële verbintenis aangaat.

Houd rekening met onverwachte gebeurtenissen en zorg voor een financiële buffer.

Het is belangrijk om bij het gebruik van de ING simulatie lening rekening te houden met onverwachte gebeurtenissen en ervoor te zorgen dat u een financiële buffer heeft. Onvoorziene omstandigheden, zoals medische noodgevallen of plotselinge kosten, kunnen zich altijd voordoen. Door vooraf een financiële reserve aan te leggen, kunt u zich beter wapenen tegen dergelijke situaties en voorkomen dat u in financiële moeilijkheden komt bij het aflossen van uw lening. Het is verstandig om verantwoordelijkheid te nemen en uw lening zorgvuldig te plannen, rekening houdend met mogelijke onvoorziene uitgaven.

Wees realistisch over hoeveel je maandelijks kunt aflossen om financiële problemen te voorkomen.

Het is essentieel om realistisch te zijn over het bedrag dat je maandelijks kunt aflossen bij het overwegen van een lening via de ING simulatie lening. Door een haalbaar aflossingsbedrag vast te stellen, kun je potentiële financiële problemen vermijden en ervoor zorgen dat de lening binnen jouw budget past. Het is verstandig om een gedegen analyse te maken van je inkomsten en uitgaven om een weloverwogen beslissing te nemen over de lening die het beste bij jouw financiële situatie past.