Ontdek Hoeveel U Kunt Lenen: Simulatie Hypotheeklening in België

Simulatie Hypotheeklening: Ontdek Hoeveel U Kunt Lenen voor uw Droomhuis

Een hypotheeklening is een belangrijke financiële beslissing die van invloed kan zijn op uw leven op lange termijn. Voordat u zich committeert aan een hypotheek, is het verstandig om een simulatie uit te voeren om een idee te krijgen van hoeveel u kunt lenen en wat uw maandelijkse aflossingen zouden zijn.

Waarom Een Simulatie Hypotheeklening?

Door een simulatie van uw hypotheeklening uit te voeren, krijgt u inzicht in verschillende aspecten van de lening, zoals:

- Maximale leenbedrag: Ontdek hoeveel geld u kunt lenen op basis van uw inkomen en andere financiële factoren.

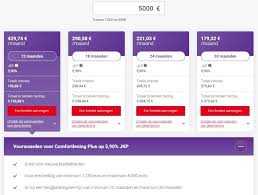

- Maandelijkse aflossingen: Bereken hoeveel u elke maand moet aflossen op uw hypotheek.

- Rentevoeten: Bekijk hoe verschillende rentevoeten van invloed zijn op uw totale terugbetalingsbedrag.

- Looptijd van de lening: Zie hoe de looptijd van de lening de hoogte van uw maandelijkse aflossingen beïnvloedt.

Hoe Voert U Een Simulatie Uit?

Het uitvoeren van een simulatie voor een hypotheeklening is eenvoudig en kan online worden gedaan via de website van verschillende banken of financiële instellingen. U moet enkele basisgegevens invoeren, zoals uw inkomen, gewenste leenbedrag en looptijd van de lening. Op basis hiervan zal de simulator berekeningen uitvoeren en u een overzicht geven van mogelijke scenario’s.

Belang Van Een Realistische Simulatie

Het is essentieel om een realistische simulatie uit te voeren bij het plannen van uw hypotheeklening. Door verschillende scenario’s te verkennen, kunt u beter begrijpen welke lening het beste bij uw financiële situatie past. Het helpt ook om verrassingen en onverwachte kosten in de toekomst te voorkomen.

Kortom, het uitvoeren van een simulatie voor uw hypotheeklening is een waardevolle stap in het proces van het kopen van een huis. Het geeft u inzicht in wat haalbaar is binnen uw budget en stelt u in staat om weloverwogen beslissingen te nemen voor de toekomst.

Voordelen van een Hypotheekleningsimulatie: Inzicht, Planning en Vergelijking voor de Beste Keuze

- Biedt inzicht in het maximale leenbedrag op basis van uw financiële situatie.

- Helpt bij het berekenen van realistische maandelijkse aflossingen voor uw hypotheek.

- Geeft een overzicht van hoe verschillende rentevoeten de totale terugbetaling beïnvloeden.

- Laat zien hoe de looptijd van de lening invloed heeft op de hoogte van uw aflossingen.

- Stelt u in staat om verschillende scenario’s te verkennen en zo de beste lening te kiezen.

- Voorkomt verrassingen en helpt bij het plannen van uw financiën op lange termijn.

Zes nadelen van hypotheekleningsimulaties: Waarop letten?

- Een simulatie geeft slechts een schatting en geen definitief aanbod.

- Het resultaat van de simulatie kan variëren afhankelijk van de geldverstrekker.

- Niet alle kosten worden altijd meegenomen in de simulatie, waardoor het totale plaatje mogelijk niet volledig wordt weergegeven.

- De rentevoeten die in de simulatie worden gebruikt, kunnen veranderen voordat u daadwerkelijk een lening afsluit.

- Sommige online simulaties kunnen beperkt zijn in functionaliteit en details, waardoor ze mogelijk niet alle benodigde informatie verstrekken.

- Het is belangrijk om ook rekening te houden met andere financiële aspecten die niet door de simulatie worden gedekt, zoals verzekeringen en belastingen.

Biedt inzicht in het maximale leenbedrag op basis van uw financiële situatie.

Een belangrijk voordeel van het uitvoeren van een simulatie voor een hypotheeklening is dat het inzicht biedt in het maximale leenbedrag dat u kunt verkrijgen op basis van uw financiële situatie. Door uw inkomen, spaargeld en andere financiële factoren in overweging te nemen, kunt u met behulp van de simulatie ontdekken hoeveel geld u daadwerkelijk kunt lenen om uw droomhuis te financieren. Dit stelt u in staat om realistische verwachtingen te hebben en een lening te kiezen die past bij uw budget en behoeften.

Helpt bij het berekenen van realistische maandelijkse aflossingen voor uw hypotheek.

Een van de voordelen van het uitvoeren van een simulatie voor uw hypotheeklening is dat het helpt bij het berekenen van realistische maandelijkse aflossingen voor uw hypotheek. Door deze simulatie uit te voeren, krijgt u een duidelijk beeld van hoeveel u elke maand moet aflossen op uw lening, rekening houdend met factoren zoals het leenbedrag, de looptijd en de rentevoet. Dit stelt u in staat om een budget op te stellen dat aansluit bij uw financiële mogelijkheden en om beter voorbereid te zijn op de financiële verplichtingen die gepaard gaan met het bezitten van een huis.

Geeft een overzicht van hoe verschillende rentevoeten de totale terugbetaling beïnvloeden.

Een van de voordelen van het uitvoeren van een simulatie voor een hypotheeklening is dat het u een duidelijk overzicht geeft van hoe verschillende rentevoeten de totale terugbetaling kunnen beïnvloeden. Door te experimenteren met verschillende rentevoeten in de simulatie, kunt u zien hoe zelfs kleine variaties in de rentevoet een aanzienlijke impact kunnen hebben op het totale bedrag dat u uiteindelijk zult terugbetalen. Dit inzicht kan u helpen bij het nemen van weloverwogen beslissingen bij het kiezen van een lening en het plannen van uw financiële toekomst.

Laat zien hoe de looptijd van de lening invloed heeft op de hoogte van uw aflossingen.

Een belangrijk voordeel van het uitvoeren van een simulatie voor een hypotheeklening is dat het laat zien hoe de looptijd van de lening invloed heeft op de hoogte van uw aflossingen. Door verschillende looptijden te vergelijken, kunt u zien hoe een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar ook tot een hogere totale interestkost over de volledige duur van de lening. Aan de andere kant kan een kortere looptijd resulteren in hogere maandelijkse aflossingen, maar uiteindelijk minder interestkosten. Door deze scenario’s te visualiseren in een simulatie, kunt u beter begrijpen welke looptijd het meest geschikt is voor uw financiële situatie en doelen op lange termijn.

Stelt u in staat om verschillende scenario’s te verkennen en zo de beste lening te kiezen.

Het uitvoeren van een simulatie voor een hypotheeklening stelt u in staat om verschillende scenario’s te verkennen en zo de beste lening te kiezen die past bij uw financiële situatie. Door diverse opties te analyseren, zoals verschillende leenbedragen, rentevoeten en looptijden, kunt u een weloverwogen beslissing nemen over welke lening het meest geschikt is voor uw behoeften en budget. Op deze manier helpt een simulatie u om de juiste keuze te maken en zorgt het ervoor dat u goed voorbereid bent op de financiële verplichtingen die gepaard gaan met het aangaan van een hypotheeklening.

Voorkomt verrassingen en helpt bij het plannen van uw financiën op lange termijn.

Een belangrijk voordeel van het uitvoeren van een simulatie voor uw hypotheeklening is dat het verrassingen kan voorkomen en u helpt bij het plannen van uw financiën op lange termijn. Door vooraf een realistische inschatting te maken van hoeveel u kunt lenen en wat uw maandelijkse aflossingen zullen zijn, kunt u beter anticiperen op toekomstige financiële verplichtingen. Dit stelt u in staat om uw budget efficiënt te beheren en weloverwogen beslissingen te nemen bij het kopen van een huis, waardoor u financiële stabiliteit op lange termijn kunt waarborgen.

Een simulatie geeft slechts een schatting en geen definitief aanbod.

Een belangrijk nadeel van het uitvoeren van een simulatie voor een hypotheeklening is dat het slechts een schatting geeft en geen definitief aanbod. Hoewel een simulatie u kan helpen bij het verkennen van verschillende leningsscenario’s, moet u er rekening mee houden dat de werkelijke voorwaarden en goedkeuring van de lening kunnen variëren op basis van uw volledige financiële situatie en de specifieke criteria van de geldverstrekker. Het is daarom essentieel om naast de simulatie ook advies in te winnen bij een financieel expert om een nauwkeuriger beeld te krijgen van wat u daadwerkelijk kunt lenen en tegen welke voorwaarden.

Het resultaat van de simulatie kan variëren afhankelijk van de geldverstrekker.

Het resultaat van de simulatie voor een hypotheeklening kan variëren afhankelijk van de geldverstrekker waarmee u de simulatie uitvoert. Elke geldverstrekker hanteert zijn eigen criteria en voorwaarden bij het bepalen van het maximale leenbedrag, de rentevoeten en andere aspecten van de lening. Daarom is het belangrijk om te onthouden dat de uitkomsten van verschillende simulaties kunnen verschillen, wat kan leiden tot uiteenlopende leningsvoorwaarden en maandelijkse aflossingen, afhankelijk van met welke geldverstrekker u uiteindelijk in zee gaat. Het is daarom verstandig om meerdere simulaties uit te voeren en offertes te vergelijken voordat u een definitieve beslissing neemt over uw hypotheeklening.

Niet alle kosten worden altijd meegenomen in de simulatie, waardoor het totale plaatje mogelijk niet volledig wordt weergegeven.

Niet alle kosten worden altijd meegenomen in de simulatie van een hypotheeklening, waardoor het totale plaatje mogelijk niet volledig wordt weergegeven. Het is belangrijk om te beseffen dat er naast de maandelijkse aflossingen en rente nog andere kosten kunnen zijn, zoals notariskosten, schattingskosten, dossierkosten en verzekeringen. Deze bijkomende kosten kunnen aanzienlijk zijn en dienen in overweging te worden genomen bij het plannen van uw hypotheek. Het is daarom verstandig om zelf ook een grondige analyse te maken en rekening te houden met alle mogelijke extra uitgaven om een realistisch beeld te krijgen van wat de hypotheeklening uiteindelijk zal kosten.

De rentevoeten die in de simulatie worden gebruikt, kunnen veranderen voordat u daadwerkelijk een lening afsluit.

Het belangrijkste nadeel van het uitvoeren van een simulatie voor een hypotheeklening is dat de rentevoeten die in de simulatie worden gebruikt, kunnen veranderen voordat u daadwerkelijk een lening afsluit. Dit betekent dat de werkelijke rentevoet waartegen u de lening kunt afsluiten, kan verschillen van de rente die u in de simulatie heeft gezien. Dit kan invloed hebben op uw maandelijkse aflossingen en het totale bedrag dat u over de looptijd van de lening zult terugbetalen. Het is daarom belangrijk om regelmatig de actuele rentevoeten te controleren en uw berekeningen dienovereenkomstig aan te passen om realistische verwachtingen te behouden bij het plannen van uw hypotheeklening.

Sommige online simulaties kunnen beperkt zijn in functionaliteit en details, waardoor ze mogelijk niet alle benodigde informatie verstrekken.

Sommige online simulaties voor hypotheekleningen kunnen beperkt zijn in functionaliteit en details, waardoor ze mogelijk niet alle benodigde informatie verstrekken. Hierdoor kan het zijn dat de simulatie geen volledig accuraat beeld geeft van uw financiële situatie en de mogelijke leningsvoorwaarden. Het is belangrijk om bewust te zijn van deze beperkingen en, indien nodig, aanvullende informatie in te winnen bij een financieel adviseur of leningsspecialist om een weloverwogen beslissing te kunnen nemen over uw hypotheeklening.

Het is belangrijk om ook rekening te houden met andere financiële aspecten die niet door de simulatie worden gedekt, zoals verzekeringen en belastingen.

Het is belangrijk om ook rekening te houden met andere financiële aspecten die niet door de simulatie hypotheeklening worden gedekt. Naast het leenbedrag en de maandelijkse aflossingen, spelen ook zaken zoals verzekeringen en belastingen een cruciale rol bij het plannen van uw hypotheek. Deze kosten kunnen aanzienlijk variëren en hebben een impact op uw totale financiële verplichtingen op lange termijn. Het is daarom verstandig om deze aspecten zorgvuldig te overwegen en mee te nemen in uw financiële planning voor de aankoop van een huis.