Alles wat u moet weten over een mini lening: voor- en nadelen op een rij

Alles wat u moet weten over een mini lening

Een mini lening, ook wel bekend als een minikrediet of flitskrediet, is een kleine lening met een korte looptijd en een relatief lage leensom. Deze vorm van lenen is populair bij mensen die snel wat extra geld nodig hebben voor onverwachte uitgaven of om tijdelijke financiële tekorten op te vangen.

Kenmerken van een mini lening

Een mini lening kenmerkt zich door de volgende eigenschappen:

- Kleine leensom: Het bedrag dat u kunt lenen met een mini lening varieert meestal tussen de €50 en €1500. Dit maakt het ideaal voor kleine financiële behoeften.

- Korte looptijd: De looptijd van een mini lening is doorgaans kort, variërend van enkele dagen tot enkele maanden. Dit betekent dat u het geleende bedrag snel moet terugbetalen.

- Snelle goedkeuring: Mini leningen worden vaak snel goedgekeurd, waardoor u snel toegang heeft tot het benodigde geld.

- Weinig papierwerk: In vergelijking met traditionele leningen vereist een mini lening meestal minder papierwerk en formaliteiten.

Voor- en nadelen

Hoewel een mini lening handig kan zijn in bepaalde situaties, zijn er ook voor- en nadelen verbonden aan deze vorm van lenen:

- Voordelen:

- Snel toegang tot contant geld in noodgevallen.

- Makkelijk online aan te vragen.

- Geschikt voor kleine financiële behoeften.

- Nadelen:

- Vaak hogere kosten in vergelijking met traditionele leningen.

- Korte looptijd kan leiden tot hoge terugbetalingsbedragen.

- Niet geschikt voor structurele financiële problemen.

Conclusie

Een mini lening kan een handige oplossing zijn voor wie snel wat extra geld nodig heeft voor korte tijd. Het is echter belangrijk om de kosten en voorwaarden goed te begrijpen voordat u besluit om een mini lening af te sluiten. Zorg ervoor dat u de terugbetalingstermijnen kunt nakomen om financiële problemen te voorkomen. Overweeg ook alternatieve financieringsmogelijkheden voordat u beslist om een mini lening aan te vragen.

Voordelen van een Mini Lening: Snel, Eenvoudig en Toegankelijk.

- Snel toegang tot contant geld in noodgevallen.

- Eenvoudig online aan te vragen.

- Geschikt voor kleine financiële behoeften.

- Snelle goedkeuring van de leningaanvraag.

- Minder papierwerk en formaliteiten in vergelijking met traditionele leningen.

Vier Nadelen van Mini Leningen: Hogere Kosten en Risico’s voor Financiële Overbelasting

- Hogere kosten in vergelijking met traditionele leningen

- Korte looptijd kan leiden tot hoge terugbetalingsbedragen

- Risico op financiële overbelasting bij niet tijdige terugbetaling

- Niet geschikt voor structurele financiële problemen

Snel toegang tot contant geld in noodgevallen.

Een belangrijk voordeel van een mini lening is de snelle toegang tot contant geld in noodgevallen. In situaties waarin u onverwacht geconfronteerd wordt met een financiële urgentie, zoals een kapotte wasmachine of onverwachte medische kosten, kan een mini lening uitkomst bieden door snel de benodigde financiële middelen ter beschikking te stellen. Dit stelt u in staat om snel en efficiënt te handelen zonder langdurige vertragingen bij het verkrijgen van financiële hulp.

Eenvoudig online aan te vragen.

Een groot voordeel van een mini lening is dat deze eenvoudig online kan worden aangevraagd. Door het gemak van online aanvragen kunnen mensen snel en zonder gedoe toegang krijgen tot het benodigde geld. Dit bespaart tijd en moeite, aangezien het hele proces van aanvraag tot goedkeuring digitaal kan worden afgehandeld.

Geschikt voor kleine financiële behoeften.

Een van de voordelen van een mini lening is dat het bij uitstek geschikt is voor kleine financiële behoeften. Of het nu gaat om onverwachte medische kosten, reparaties aan uw auto of gewoon om wat extra geld om de maand door te komen, een mini lening biedt een snelle en eenvoudige oplossing voor deze kleine financiële situaties. Met een mini lening kunt u snel en gemakkelijk het benodigde bedrag lenen zonder de rompslomp van langdurige aanvraagprocedures, waardoor u snel weer financiële ademruimte krijgt.

Snelle goedkeuring van de leningaanvraag.

Een groot voordeel van een mini lening is de snelle goedkeuring van de leningaanvraag. In noodgevallen waarbij u snel wat extra geld nodig heeft, biedt een mini lening de mogelijkheid om snel toegang te krijgen tot financiële middelen. De eenvoudige en vaak online aanvraagprocedure zorgt ervoor dat u binnen korte tijd weet of uw aanvraag is goedgekeurd, waardoor u snel over het benodigde geld kunt beschikken. Dit maakt een mini lening een handige optie voor situaties waarin directe financiële ondersteuning vereist is.

Minder papierwerk en formaliteiten in vergelijking met traditionele leningen.

Een groot voordeel van een mini lening is de vereiste van minder papierwerk en formaliteiten in vergelijking met traditionele leningen. Bij het aanvragen van een mini lening zijn de procedures vaak eenvoudiger en sneller, waardoor u minder tijd hoeft te besteden aan het invullen van formulieren en het verzamelen van documenten. Dit maakt een mini lening een handige optie voor wie snel wat extra geld nodig heeft zonder gedoe met uitgebreide administratieve rompslomp.

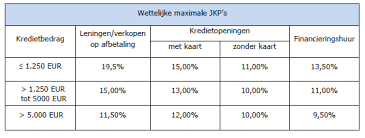

Hogere kosten in vergelijking met traditionele leningen

Een belangrijk nadeel van een mini lening is dat deze vaak gepaard gaat met hogere kosten in vergelijking met traditionele leningen. Door de korte looptijd en het kleine leenbedrag brengen aanbieders van mini leningen vaak relatief hoge rentetarieven en extra kosten in rekening. Hierdoor kan het totale bedrag dat u uiteindelijk terugbetaalt aanzienlijk hoger zijn dan bij een reguliere lening, wat kan leiden tot financiële druk en hogere financiële lasten op korte termijn. Het is daarom essentieel om goed op de hoogte te zijn van alle kosten en voorwaarden voordat u besluit om een mini lening af te sluiten.

Korte looptijd kan leiden tot hoge terugbetalingsbedragen

Een van de nadelen van een mini lening is dat de korte looptijd kan leiden tot hoge terugbetalingsbedragen. Doordat u het geleende bedrag snel moet terugbetalen, kunnen de maandelijkse aflossingen relatief hoog zijn, wat een extra financiële druk kan leggen op uw budget. Het is daarom belangrijk om goed na te gaan of u in staat zult zijn om deze hogere terugbetalingsbedragen tijdig en volledig te voldoen, om eventuele problemen met betalingsachterstanden te voorkomen.

Risico op financiële overbelasting bij niet tijdige terugbetaling

Een belangrijk nadeel van een mini lening is het risico op financiële overbelasting bij niet tijdige terugbetaling. Door de korte looptijd en vaak hoge kosten van een mini lening, kunnen de terugbetalingsbedragen snel oplopen. Als de lening niet op tijd wordt terugbetaald, kan dit leiden tot extra kosten en financiële problemen voor de lener. Het is daarom essentieel om goed na te denken over de financiële verplichtingen voordat men besluit om een mini lening af te sluiten en ervoor te zorgen dat men in staat is om tijdig aan de terugbetalingsvoorwaarden te voldoen.

Niet geschikt voor structurele financiële problemen

Een belangrijk nadeel van een mini lening is dat het niet geschikt is voor structurele financiële problemen. Omdat mini leningen doorgaans een korte looptijd en hoge kosten hebben, zijn ze geen duurzame oplossing voor langdurige financiële moeilijkheden. Het regelmatig afsluiten van mini leningen om structurele tekorten aan te vullen kan leiden tot een opeenstapeling van schulden en uiteindelijk tot meer financiële problemen. Het is daarom essentieel om andere, meer passende oplossingen te overwegen voor langdurige financiële uitdagingen.