Ontdek de Voordelen van de Cofidis Persoonlijke Lening

Alles wat u moet weten over de Cofidis Persoonlijke Lening

Als u op zoek bent naar een flexibele en betrouwbare optie voor het financieren van uw projecten, dan is de Cofidis Persoonlijke Lening wellicht iets voor u. Cofidis is een bekende naam in de wereld van consumentenkredieten en biedt diverse leningsopties aan, waaronder de persoonlijke lening.

Wat is een persoonlijke lening?

Een persoonlijke lening is een vorm van krediet waarbij u een vast bedrag leent dat u in termijnen terugbetaalt. Het grote voordeel van een persoonlijke lening is dat u het geleende bedrag vrij kunt besteden, zonder dat u hiervoor verantwoording hoeft af te leggen aan de kredietverstrekker.

Voordelen van de Cofidis Persoonlijke Lening

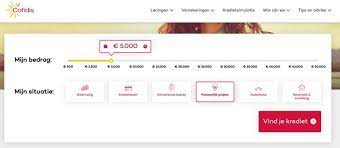

- Flexibiliteit: Met de Cofidis Persoonlijke Lening kunt u lenen van € 5.001 tot € 50.000, afhankelijk van uw behoeften.

- Vaste rentevoet: U weet van tevoren precies hoeveel u maandelijks zult aflossen, omdat de rentevoet vastligt gedurende de looptijd van de lening.

- Snelheid: De aanvraagprocedure verloopt snel en eenvoudig, zodat u snel over het geleende bedrag kunt beschikken.

- Transparantie: Bij Cofidis zijn alle voorwaarden duidelijk en begrijpelijk, zodat u niet voor verrassingen komt te staan.

Hoe vraagt u een Cofidis Persoonlijke Lening aan?

Het aanvragen van een Cofidis Persoonlijke Lening is eenvoudig. U kunt online een simulatie maken om te zien hoeveel u kunt lenen en wat de maandelijkse aflossingen zullen zijn. Vervolgens vult u een aanvraagformulier in en stuurt u de benodigde documenten op. Na goedkeuring ontvangt u het geld op uw rekening en kunt u uw plannen realiseren.

Kortom, met de Cofidis Persoonlijke Lening heeft u een betrouwbare partner voor het financieren van uw projecten. Neem contact op met Cofidis voor meer informatie over hun leningsopties en ontdek hoe zij u kunnen helpen bij het realiseren van uw dromen.

Voordelen van een Cofidis Persoonlijke Lening in België

- Flexibele leenbedragen van € 5.001 tot € 50.000.

- Vaste rentevoet voor duidelijkheid over maandelijkse aflossingen.

- Snelle aanvraagprocedure voor snel beschikbaar geld.

- Transparante voorwaarden om verrassingen te voorkomen.

- Mogelijkheid om vrij te besteden zonder verantwoording af te leggen.

- Betrouwbare partner met ervaring in consumentenkredieten.

5 Nadelen van een Cofidis Persoonlijke Lening in België

- Hogere rentetarieven in vergelijking met traditionele banken.

- Mogelijkheid tot overmatige schuldenlast als leningen niet verantwoord worden beheerd.

- Administratieve kosten en dossierkosten kunnen de totale kosten van de lening verhogen.

- Mogelijke beperkingen op het geleende bedrag afhankelijk van uw financiële situatie.

- Strikte terugbetalingsvoorwaarden die kunnen leiden tot financiële druk bij onverwachte omstandigheden.

Flexibele leenbedragen van € 5.001 tot € 50.000.

Een van de voordelen van de Cofidis Persoonlijke Lening is de flexibiliteit in leenbedragen, variërend van € 5.001 tot € 50.000. Dit stelt leners in staat om een bedrag te kiezen dat perfect aansluit bij hun specifieke financiële behoeften en projecten. Of het nu gaat om het financieren van een kleine renovatie of het realiseren van een grote droom, met deze ruime leenmogelijkheden biedt Cofidis een passende oplossing voor diverse doeleinden.

Vaste rentevoet voor duidelijkheid over maandelijkse aflossingen.

Een van de voordelen van de Cofidis Persoonlijke Lening is de vaste rentevoet, waardoor u duidelijkheid heeft over uw maandelijkse aflossingen. Doordat de rentevoet vastligt gedurende de looptijd van de lening, weet u precies hoeveel u maandelijks zult aflossen. Dit biedt gemoedsrust en transparantie, omdat er geen verrassingen zijn wat betreft uw financiële verplichtingen.

Snelle aanvraagprocedure voor snel beschikbaar geld.

Een van de voordelen van de Cofidis Persoonlijke Lening is de snelle aanvraagprocedure, waardoor u snel over het geleende geld kunt beschikken. Dankzij een eenvoudig en efficiënt proces kunt u binnen korte tijd de benodigde documenten indienen en goedkeuring ontvangen. Dit betekent dat u niet lang hoeft te wachten om uw plannen te realiseren of onverwachte kosten op te vangen. Met Cofidis kunt u rekenen op snel beschikbaar geld wanneer u het nodig heeft.

Transparante voorwaarden om verrassingen te voorkomen.

Cofidis Persoonlijke Lening onderscheidt zich door het aanbieden van transparante voorwaarden om verrassingen te voorkomen. Bij Cofidis zijn alle leningsvoorwaarden duidelijk en begrijpelijk, waardoor klanten precies weten waar ze aan toe zijn. Deze transparantie zorgt ervoor dat klanten met vertrouwen kunnen lenen, zonder verborgen kosten of onverwachte wendingen in het aflossingsproces.

Mogelijkheid om vrij te besteden zonder verantwoording af te leggen.

Een van de voordelen van de Cofidis Persoonlijke Lening is de mogelijkheid om het geleende bedrag vrij te besteden, zonder dat u hiervoor verantwoording hoeft af te leggen. Dit betekent dat u volledige vrijheid heeft om het geld te gebruiken voor wat u maar wilt, of het nu gaat om het financieren van een renovatie, het organiseren van een speciale gelegenheid of het consolideren van uw schulden. Met deze flexibiliteit kunt u uw lening aanpassen aan uw persoonlijke behoeften en doelen, terwijl u geniet van financiële gemoedsrust.

Betrouwbare partner met ervaring in consumentenkredieten.

Cofidis Persoonlijke Lening onderscheidt zich als een betrouwbare partner met ruime ervaring in consumentenkredieten. Door hun jarenlange expertise op het gebied van kredietverlening, kunt u vertrouwen op een professionele en deskundige benadering bij het afsluiten van een lening. Met Cofidis als uw financiële partner, kunt u rekenen op betrouwbaarheid en zekerheid in uw financiële transacties.

Hogere rentetarieven in vergelijking met traditionele banken.

Een belangrijk nadeel van de Cofidis Persoonlijke Lening is dat zij vaak hogere rentetarieven hanteert in vergelijking met traditionele banken. Dit kan betekenen dat u uiteindelijk meer betaalt aan rentekosten over de gehele looptijd van de lening. Het is daarom essentieel om goed te vergelijken en te overwegen of de hogere rente opweegt tegen de voordelen die Cofidis biedt bij het afsluiten van een persoonlijke lening. Het is verstandig om alle kosten en voorwaarden zorgvuldig te bekijken voordat u een beslissing neemt over het afsluiten van een lening bij Cofidis.

Mogelijkheid tot overmatige schuldenlast als leningen niet verantwoord worden beheerd.

Een belangrijk nadeel van de Cofidis Persoonlijke Lening is de mogelijkheid van een overmatige schuldenlast als de leningen niet verantwoord worden beheerd. Het is essentieel dat leningen op een verantwoorde manier worden afgesloten en beheerd, om te voorkomen dat men in financiële moeilijkheden terechtkomt. Het is daarom belangrijk voor potentiële leners om hun financiële situatie zorgvuldig te evalueren en alleen een lening af te sluiten die zij op lange termijn kunnen terugbetalen, om problematische schulden te voorkomen.

Administratieve kosten en dossierkosten kunnen de totale kosten van de lening verhogen.

Administratieve kosten en dossierkosten bij de Cofidis Persoonlijke Lening kunnen een nadeel vormen, aangezien deze extra kosten de totale kosten van de lening kunnen verhogen. Het is belangrijk voor leners om zich bewust te zijn van deze bijkomende kosten, aangezien ze invloed kunnen hebben op het uiteindelijke bedrag dat moet worden terugbetaald. Het is daarom aan te raden om de volledige voorwaarden en kostenstructuur van de lening zorgvuldig te bekijken voordat men een beslissing neemt.

Mogelijke beperkingen op het geleende bedrag afhankelijk van uw financiële situatie.

Een belangrijk nadeel van de Cofidis Persoonlijke Lening is dat het geleende bedrag beperkt kan worden op basis van uw financiële situatie. Dit betekent dat uw inkomsten, uitgaven en kredietgeschiedenis invloed kunnen hebben op het maximale bedrag dat u kunt lenen. Het is dus mogelijk dat u niet het volledige gewenste bedrag kunt lenen, wat een beperking kan vormen bij het realiseren van bepaalde projecten of doelen. Het is daarom essentieel om goed te begrijpen hoe uw financiële situatie van invloed kan zijn op de leningsmogelijkheden bij Cofidis.

Strikte terugbetalingsvoorwaarden die kunnen leiden tot financiële druk bij onverwachte omstandigheden.

Een nadeel van de Cofidis Persoonlijke Lening zijn de strikte terugbetalingsvoorwaarden die kunnen leiden tot financiële druk bij onverwachte omstandigheden. Als u te maken krijgt met onvoorziene gebeurtenissen zoals verlies van inkomen of medische kosten, kan het moeilijk zijn om aan de vastgestelde terugbetalingsverplichtingen te voldoen. Dit kan leiden tot financiële stress en problemen bij het nakomen van de aflossingen, waardoor het belangrijk is om vooraf goed na te denken over uw financiële situatie en eventuele risico’s te overwegen voordat u een persoonlijke lening aangaat bij Cofidis.