Hoe Aflossing van Lening Berekenen: Een Stapsgewijze Gids

Aflossing Lening Berekenen: Alles Wat U Moet Weten

Als u een lening afsluit, is het belangrijk om te weten hoeveel u maandelijks moet aflossen. Het berekenen van de aflossing van een lening kan u helpen bij het plannen van uw financiën en het beheren van uw budget. In dit artikel zullen we bespreken hoe u de aflossing van een lening kunt berekenen en welke factoren hierbij een rol spelen.

Wat is Aflossing?

Aflossing verwijst naar het terugbetalen van het geleende bedrag, inclusief rente, in termijnen over een bepaalde periode. Elke termijn bestaat uit een deel van de geleende hoofdsom en een deel rente. Door regelmatig af te lossen, vermindert u geleidelijk uw schuld en betaalt u de lening volledig terug binnen de afgesproken looptijd.

Hoe Berekent U de Aflossing van een Lening?

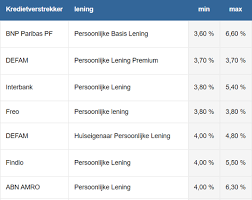

Om de aflossing van een lening te berekenen, moet u rekening houden met verschillende factoren, waaronder:

- Geleend Bedrag: Het totale bedrag dat u heeft geleend.

- Rentevoet: Het percentage dat wordt toegepast op het geleende bedrag als vergoeding voor het gebruik van het geld.

- Looptijd: De periode waarin u de lening moet terugbetalen.

- Aflossingsperiode: De frequentie waarmee u aflost (bijv. maandelijks).

Met behulp van deze gegevens kunt u de maandelijkse aflossing berekenen met behulp van een formule of online rekenmachine die specifiek is voor leningen. Door de aflossingen in kaart te brengen, kunt u beter begrijpen hoeveel geld er elke maand nodig is om uw lening terug te betalen en kunt u uw budget hierop aanpassen.

Conclusie

Het berekenen van de aflossing van een lening is essentieel voor het beheren van uw financiën en het nakomen van uw financiële verplichtingen. Door inzicht te krijgen in hoeveel u maandelijks moet aflossen, kunt u zich beter voorbereiden op het terugbetalen van uw lening en eventuele onverwachte situaties vermijden. Zorg ervoor dat u alle benodigde informatie heeft voordat u een lening aangaat en neem indien nodig contact op met financiële experts voor advies.

Voordelen van het Berekenen van Leningaflossingen: Inzicht en Beheer van Uw Financiële Verplichtingen

- Geeft inzicht in de maandelijkse financiële verplichtingen.

- Helpt bij het plannen en beheren van uw budget.

- Stelt u in staat om de totale kosten van de lening te begrijpen.

- Maakt het mogelijk om verschillende aflossingsscenario’s te vergelijken.

- Kan helpen bij het identificeren van mogelijke besparingen op rentekosten.

- Biedt gemoedsrust door een duidelijk beeld te geven van de aflossingsverplichtingen.

- Stelt u in staat om uw financiële doelen effectiever te bereiken.

Zeven Nadelen van het Berekenen van Leningaflossingen in België

- Het kan ingewikkeld zijn om alle variabelen correct in de berekening op te nemen.

- De rentevoet kan fluctueren, waardoor de aflossingsbedragen kunnen veranderen.

- Onverwachte financiële situaties kunnen invloed hebben op uw vermogen om af te lossen volgens plan.

- Fouten in de berekening kunnen leiden tot onjuiste aflossingsbedragen en verwarring.

- Sommige leningen hebben verborgen kosten die niet altijd duidelijk zijn bij het berekenen van de aflossing.

- Het vergt tijd en moeite om regelmatig de aflossingen te berekenen en bij te houden.

- Als u meerdere leningen heeft, kan het lastig zijn om het overzicht te behouden van alle aflossingsverplichtingen.

Geeft inzicht in de maandelijkse financiële verplichtingen.

Het berekenen van de aflossing van een lening biedt waardevol inzicht in de maandelijkse financiële verplichtingen. Door te weten hoeveel u elke maand moet aflossen, kunt u uw budget beter plannen en anticiperen op uw financiële verplichtingen. Dit inzicht stelt u in staat om realistische financiële doelen te stellen en ervoor te zorgen dat u op schema blijft met uw betalingen. Het helpt ook om onverwachte verrassingen te voorkomen en geeft u gemoedsrust bij het beheren van uw lening en uw algehele financiële situatie.

Helpt bij het plannen en beheren van uw budget.

Het berekenen van de aflossing van een lening helpt bij het plannen en beheren van uw budget doordat het u inzicht geeft in de maandelijkse financiële verplichtingen die gepaard gaan met de lening. Door vooraf te weten hoeveel u elke maand moet aflossen, kunt u uw budget nauwkeurig plannen en ervoor zorgen dat u voldoende middelen beschikbaar heeft om aan uw betalingsverplichtingen te voldoen. Dit helpt om financiële stress te verminderen en stelt u in staat om uw geld effectief te beheren.

Stelt u in staat om de totale kosten van de lening te begrijpen.

Het berekenen van de aflossing van een lening stelt u in staat om de totale kosten van de lening te begrijpen. Door inzicht te krijgen in hoeveel u maandelijks moet aflossen, inclusief zowel de aflossing van de hoofdsom als de rente, kunt u een duidelijk beeld vormen van het totale bedrag dat u over de looptijd van de lening zult terugbetalen. Dit helpt u bij het plannen van uw financiën en het evalueren van of de lening betaalbaar is binnen uw budget. Met deze kennis kunt u weloverwogen beslissingen nemen en voorkomen dat u voor verrassingen komt te staan tijdens het aflossingsproces.

Maakt het mogelijk om verschillende aflossingsscenario’s te vergelijken.

Het berekenen van de aflossing van een lening biedt het voordeel dat het mogelijk is om verschillende aflossingsscenario’s te vergelijken. Door verschillende parameters, zoals het geleende bedrag, de rentevoet en de looptijd, aan te passen, kunt u zien hoe deze veranderingen van invloed zijn op de maandelijkse aflossingen en de totale kosten van de lening. Op deze manier kunt u verschillende scenario’s analyseren en vergelijken om een weloverwogen beslissing te nemen over welke lening het meest geschikt is voor uw financiële situatie.

Kan helpen bij het identificeren van mogelijke besparingen op rentekosten.

Het berekenen van de aflossing van een lening kan helpen bij het identificeren van mogelijke besparingen op rentekosten. Door inzicht te krijgen in hoe de aflossingen zijn samengesteld en hoeveel rente er elke maand wordt betaald, kunnen leners strategieën ontwikkelen om de totale rentekosten te verlagen. Bijvoorbeeld, door extra aflossingen te doen of de looptijd van de lening te verkorten, kunnen leners geld besparen op rente en hun lening sneller aflossen. Dit kan uiteindelijk leiden tot aanzienlijke besparingen en een verbeterde financiële situatie op lange termijn.

Biedt gemoedsrust door een duidelijk beeld te geven van de aflossingsverplichtingen.

Het berekenen van de aflossing van een lening biedt gemoedsrust door een duidelijk beeld te geven van de aflossingsverplichtingen. Door vooraf te weten hoeveel u maandelijks moet aflossen, kunt u uw financiën beter plannen en anticiperen op toekomstige uitgaven. Dit heldere inzicht helpt bij het voorkomen van verrassingen en zorgt ervoor dat u zich zelfverzekerd voelt in het beheren van uw lening en budget.

Stelt u in staat om uw financiële doelen effectiever te bereiken.

Het berekenen van de aflossing van een lening stelt u in staat om uw financiële doelen effectiever te bereiken. Door vooraf te weten hoeveel u maandelijks moet aflossen, kunt u uw budget beter plannen en controleren. Dit helpt u om uw lening op een consistente en georganiseerde manier terug te betalen, waardoor u dichter bij het behalen van uw financiële doelstellingen komt. Met een duidelijk inzicht in de aflossingsstructuur kunt u uw geld verstandig beheren en zorgen voor een gezonde financiële toekomst.

Het kan ingewikkeld zijn om alle variabelen correct in de berekening op te nemen.

Het kan een uitdaging zijn om alle variabelen nauwkeurig in de berekening van de aflossing van een lening op te nemen. Met factoren zoals rentevoet, geleend bedrag, looptijd en aflossingsperiode die allemaal een rol spelen, is het gemakkelijk om fouten te maken of belangrijke details over het hoofd te zien. Het correct inschatten van deze variabelen is cruciaal voor een nauwkeurige berekening van de maandelijkse aflossingen, en het vereist vaak een grondig begrip van financiële concepten en formules. Het is daarom aan te raden om bij twijfel professioneel advies in te winnen om ervoor te zorgen dat de aflossing van uw lening correct wordt berekend.

De rentevoet kan fluctueren, waardoor de aflossingsbedragen kunnen veranderen.

Een nadeel van het berekenen van de aflossing van een lening is dat de rentevoet kan fluctueren, wat kan leiden tot veranderingen in de aflossingsbedragen. Als de rentevoet stijgt, kunnen de maandelijkse aflossingen toenemen, waardoor uw financiële last zwaarder kan worden. Dit kan onverwachte uitgaven met zich meebrengen en het is belangrijk om hiermee rekening te houden bij het plannen van uw budget en financiële verplichtingen. Het is raadzaam om flexibiliteit in te bouwen in uw financiële planning om eventuele schommelingen in de rentevoet op te vangen en u voor te bereiden op mogelijke veranderingen in uw aflossingsbedragen.

Onverwachte financiële situaties kunnen invloed hebben op uw vermogen om af te lossen volgens plan.

Onverwachte financiële situaties kunnen een aanzienlijke invloed hebben op uw vermogen om volgens plan af te lossen. Wanneer u een lening afsluit en de aflossingen berekent, is het belangrijk om rekening te houden met mogelijke onvoorziene omstandigheden zoals verlies van inkomen, medische noodgevallen of andere financiële tegenvallers. Deze onverwachte gebeurtenissen kunnen uw budget verstoren en het moeilijk maken om de aflossingen op tijd te voldoen. Het is daarom verstandig om een financiële buffer aan te houden en flexibiliteit in te bouwen in uw aflossingsplan om eventuele tegenslagen op te vangen.

Fouten in de berekening kunnen leiden tot onjuiste aflossingsbedragen en verwarring.

Het maken van fouten bij het berekenen van de aflossing van een lening kan leiden tot onjuiste aflossingsbedragen en verwarring. Het is essentieel om nauwkeurig te zijn bij het uitvoeren van deze berekeningen, aangezien zelfs kleine fouten grote gevolgen kunnen hebben voor uw financiële planning en budgetbeheer. Onjuiste aflossingsbedragen kunnen leiden tot betalingsachterstanden, extra kosten en uiteindelijk tot financiële moeilijkheden. Het is daarom raadzaam om zorgvuldig te werk te gaan en indien nodig professioneel advies in te winnen om fouten te voorkomen en uw lening succesvol af te lossen.

Sommige leningen hebben verborgen kosten die niet altijd duidelijk zijn bij het berekenen van de aflossing.

Sommige leningen hebben verborgen kosten die niet altijd duidelijk zijn bij het berekenen van de aflossing. Het is belangrijk om zich bewust te zijn van deze mogelijke valkuil bij het afsluiten van een lening. Deze verborgen kosten kunnen variëren van administratiekosten tot extra vergoedingen, en kunnen aanzienlijke invloed hebben op de totale terugbetalingsbedrag. Het is daarom verstandig om niet alleen de basisaflossing te berekenen, maar ook om alle mogelijke bijkomende kosten in overweging te nemen om een realistisch beeld te krijgen van wat de lening daadwerkelijk zal kosten. Het grondig bestuderen van alle voorwaarden en het vragen om verduidelijking aan de geldverstrekker kan helpen om onaangename verrassingen te voorkomen tijdens het aflossingsproces.

Het vergt tijd en moeite om regelmatig de aflossingen te berekenen en bij te houden.

Het berekenen en bijhouden van regelmatige aflossingen van een lening kan een tijdrovende en inspannende taak zijn. Het vereist nauwkeurigheid en consistentie om ervoor te zorgen dat de berekeningen correct zijn en dat de betalingen op schema blijven. Het constant monitoren van aflossingen kan extra administratieve last met zich meebrengen en kan soms als een belasting worden ervaren voor degenen die al drukke schema’s hebben. Het is belangrijk om te erkennen dat het bijhouden van aflossingen een doorlopend proces is dat discipline en toewijding vereist om financiële stabiliteit te behouden.

Als u meerdere leningen heeft, kan het lastig zijn om het overzicht te behouden van alle aflossingsverplichtingen.

Wanneer u meerdere leningen heeft, kan het een uitdaging zijn om het overzicht te behouden van alle aflossingsverplichtingen. Het berekenen van de aflossing van elke lening apart kan verwarrend worden en het risico op het missen van betalingen vergroten. Dit kan leiden tot financiële stress en mogelijk zelfs tot extra kosten, zoals boetes of een negatieve invloed op uw kredietwaardigheid. Het is daarom belangrijk om een duidelijk plan te hebben voor het beheren van meerdere leningen en ervoor te zorgen dat u op de hoogte blijft van alle aflossingsdeadlines om financiële problemen te voorkomen.