Alles over Woonlening Simulatie: Bereken en Vergelijk uw Hypotheekopties

Alles wat u moet weten over een Woonlening Simulatie

Een woonlening simulatie kan een waardevol hulpmiddel zijn voor iedereen die overweegt om een huis te kopen of te bouwen. Het geeft u inzicht in hoeveel u kunt lenen, wat uw maandelijkse aflossingen zullen zijn en welke looptijd het beste bij uw financiële situatie past. Hier is alles wat u moet weten over het gebruik van een woonlening simulatie:

Wat is een Woonlening Simulatie?

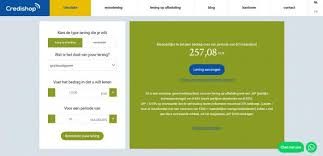

Een woonlening simulatie is een online tool die u helpt bij het berekenen van de geschatte kosten van uw hypothecaire lening. Door enkele gegevens in te voeren, zoals het gewenste leenbedrag, de looptijd en de rentevoet, krijgt u een overzicht van uw maandelijkse aflossingen en de totale kosten van de lening.

Waarom is het Nuttig?

Door gebruik te maken van een woonlening simulatie, kunt u beter begrijpen welk soort lening het beste bij uw budget past. Het stelt u in staat om verschillende scenario’s te vergelijken en te zien hoe kleine wijzigingen in rentevoeten of looptijden uw maandelijkse aflossingen kunnen beïnvloeden.

Hoe Werkt het?

Om een woonlening simulatie uit te voeren, hoeft u alleen maar naar de website van een bank of financiële instelling te gaan die deze service aanbiedt. Vul de vereiste gegevens in en klik op “bereken” om direct de resultaten te zien. U kunt spelen met verschillende parameters totdat u een leningsoverzicht heeft dat aan uw behoeften voldoet.

Conclusie

Een woonlening simulatie kan u helpen om goed geïnformeerde beslissingen te nemen als het gaat om het afsluiten van een hypothecaire lening. Het geeft u duidelijkheid over uw financiële verplichtingen en stelt u in staat om realistische doelen te stellen voor de aankoop of bouw van uw droomwoning.

Veelgestelde Vragen over Woonlening Simulatie in België

- Hoe werkt een woonlening simulatie?

- Wat heb ik nodig om een woonlening simulatie uit te voeren?

- Kan ik de resultaten van een woonlening simulatie vertrouwen?

- Zijn er kosten verbonden aan het gebruik van een woonlening simulatie?

- Kan ik meerdere woonlening simulaties uitvoeren voor verschillende scenario’s?

- Hoe nauwkeurig zijn de geschatte maandelijkse aflossingen in een woonlening simulatie?

- Wat moet ik doen nadat ik een woonlening simulatie heb uitgevoerd en de resultaten heb ontvangen?

Hoe werkt een woonlening simulatie?

Een woonlening simulatie werkt door u in staat te stellen om op een eenvoudige manier de geschatte kosten van uw hypothecaire lening te berekenen. Door enkele basisgegevens in te voeren, zoals het gewenste leenbedrag, de looptijd en de rentevoet, genereert de simulatie een overzicht van uw maandelijkse aflossingen en de totale kosten van de lening. Hierdoor krijgt u een duidelijk beeld van hoe verschillende scenario’s en variabelen van invloed kunnen zijn op uw lening, waardoor u beter geïnformeerde beslissingen kunt nemen bij het afsluiten van een woonlening.

Wat heb ik nodig om een woonlening simulatie uit te voeren?

Om een woonlening simulatie uit te voeren, heeft u enkele essentiële gegevens nodig. Allereerst moet u het gewenste leenbedrag invoeren, samen met de gewenste looptijd van de lening. Daarnaast is het belangrijk om de actuele rentevoet te kennen om een nauwkeurige berekening te maken. Verder kunnen details zoals uw inkomen, eventuele eigen inbreng en andere financiële verplichtingen ook helpen bij het verfijnen van de simulatie. Door deze informatie correct in te voeren, kunt u een realistisch beeld krijgen van wat u kunt lenen en welke maandelijkse aflossingen hiermee gepaard gaan.

Kan ik de resultaten van een woonlening simulatie vertrouwen?

Het is begrijpelijk dat u zich afvraagt of u de resultaten van een woonlening simulatie kunt vertrouwen. Over het algemeen zijn de resultaten van een woonlening simulatie betrouwbaar, op voorwaarde dat u nauwkeurige informatie verstrekt en de tool gebruikt op een website van een betrouwbare financiële instelling. Het is belangrijk om te onthouden dat een simulatie slechts een schatting is en dat de daadwerkelijke voorwaarden van uw lening kunnen variëren op basis van uw individuele situatie en kredietwaardigheid. Het kan daarom nuttig zijn om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u de best mogelijke beslissing neemt bij het afsluiten van een woonlening.

Zijn er kosten verbonden aan het gebruik van een woonlening simulatie?

Ja, in de meeste gevallen zijn er geen kosten verbonden aan het gebruik van een woonlening simulatie. Het is een gratis service die door veel banken en financiële instellingen wordt aangeboden om potentiële leners te helpen bij het verkennen van hun leningsopties. Door gebruik te maken van een woonlening simulatie kunnen mensen inzicht krijgen in hun financiële mogelijkheden en beter geïnformeerde beslissingen nemen over het afsluiten van een hypothecaire lening. Het is een handige en kosteloze manier om een overzicht te krijgen van de geschatte kosten en aflossingen voordat men daadwerkelijk een lening aanvraagt.

Kan ik meerdere woonlening simulaties uitvoeren voor verschillende scenario’s?

Ja, het is mogelijk om meerdere woonlening simulaties uit te voeren voor verschillende scenario’s. Door verschillende parameters aan te passen, zoals het leenbedrag, de looptijd en de rentevoet, kunt u diverse scenario’s vergelijken en zien hoe deze van invloed zijn op uw maandelijkse aflossingen en totale kosten van de lening. Op die manier kunt u een weloverwogen beslissing nemen en de leningsoptie kiezen die het beste aansluit bij uw financiële behoeften en mogelijkheden. Het uitvoeren van meerdere woonlening simulaties geeft u een duidelijk inzicht in de verschillende opties die beschikbaar zijn en helpt u bij het vinden van de meest geschikte lening voor uw situatie.

Hoe nauwkeurig zijn de geschatte maandelijkse aflossingen in een woonlening simulatie?

De nauwkeurigheid van de geschatte maandelijkse aflossingen in een woonlening simulatie kan variëren, afhankelijk van de informatie die wordt verstrekt en de aannames die worden gemaakt. Het is belangrijk om te onthouden dat een woonlening simulatie gebaseerd is op voorlopige gegevens en dat de werkelijke aflossingen kunnen verschillen op basis van factoren zoals renteschommelingen, bijkomende kosten en eventuele wijzigingen in de leningsvoorwaarden. Het is daarom verstandig om de resultaten van een woonlening simulatie te gebruiken als een richtlijn en om advies in te winnen bij een financieel expert voor een nauwkeuriger beeld van uw toekomstige financiële verplichtingen.

Wat moet ik doen nadat ik een woonlening simulatie heb uitgevoerd en de resultaten heb ontvangen?

Nadat u een woonlening simulatie heeft uitgevoerd en de resultaten heeft ontvangen, is het belangrijk om de informatie zorgvuldig te analyseren en te evalueren. Bekijk de geschatte maandelijkse aflossingen, de totale kosten van de lening en hoe deze passen binnen uw financiële mogelijkheden. Vergelijk verschillende scenario’s om te zien welke lening het beste bij uw behoeften past. Als u tevreden bent met de resultaten, kunt u overwegen om contact op te nemen met de desbetreffende bank of financiële instelling om meer informatie te verkrijgen over het aanvragen van een hypothecaire lening op basis van de simulatie. Het is verstandig om advies in te winnen bij een financieel adviseur voordat u definitieve beslissingen neemt over het afsluiten van een woonlening.