Hoe en waar een krediet aanvragen: Tips en advies

Alles wat u moet weten over het aanvragen van een krediet

Een krediet aanvragen is een belangrijke financiële beslissing die goed doordacht moet worden. Of u nu een lening nodig heeft voor een grote aankoop, het consolideren van schulden of het financieren van een project, het is essentieel om de juiste stappen te volgen om ervoor te zorgen dat u de beste deal krijgt en uw financiële toekomst veiligstelt.

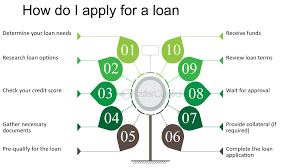

Stap 1: Bepaal uw behoeften

Voordat u een krediet aanvraagt, is het belangrijk om uw behoeften en financiële situatie goed te evalueren. Hoeveel geld heeft u nodig? Wat is het doel van de lening? En hoeveel kunt u maandelijks aflossen? Door deze vragen te beantwoorden, kunt u bepalen welk type krediet het beste bij u past.

Stap 2: Vergelijk verschillende aanbieders

Er zijn veel kredietverstrekkers op de markt en elk biedt verschillende voorwaarden en rentetarieven aan. Het is daarom verstandig om verschillende aanbieders te vergelijken voordat u een beslissing neemt. Let op de totale kosten van de lening, de looptijd en eventuele bijkomende kosten.

Stap 3: Dien uw aanvraag in

Nadat u een geschikte kredietverstrekker heeft gevonden, kunt u uw aanvraag indienen. Zorg ervoor dat u alle vereiste documenten bij de hand heeft, zoals identiteitsbewijs, bewijs van inkomen en bankafschriften. De kredietverstrekker zal uw aanvraag beoordelen en beslissen of u in aanmerking komt voor de lening.

Stap 4: Goedkeuring en afsluiting

Als uw aanvraag wordt goedgekeurd, ontvangt u een leenovereenkomst met alle voorwaarden van de lening. Lees deze zorgvuldig door voordat u akkoord gaat. Zodra u akkoord bent gegaan met de voorwaarden, wordt het geld op uw rekening gestort en kunt u beginnen met het gebruik ervan volgens uw behoeften.

Het aanvragen van een krediet kan een nuttig instrument zijn om uw financiële doelen te bereiken, maar vergeet niet dat verantwoord lenen essentieel is om problematische schulden te voorkomen. Wees altijd transparant over uw financiële situatie en leen alleen wat u zich kunt veroorloven terug te betalen.

Veelgestelde Vragen over Kredietaanvragen in België: Antwoorden op de 8 Belangrijkste Vragen

- Wat is het verschil tussen een persoonlijke lening en een doorlopend krediet?

- Hoeveel kan ik lenen en wat zijn de voorwaarden?

- Wat gebeurt er als ik mijn lening niet op tijd kan terugbetalen?

- Hoe lang duurt het voordat mijn kredietaanvraag wordt goedgekeurd?

- Welke documenten heb ik nodig om een krediet aan te vragen?

- Kan ik extra geld lenen bovenop mijn bestaande lening?

- Zijn er verborgen kosten waar ik rekening mee moet houden bij het aanvragen van een krediet?

- Wat gebeurt er als mijn financiële situatie verandert nadat ik een krediet heb aangevraagd?

Wat is het verschil tussen een persoonlijke lening en een doorlopend krediet?

Een veelgestelde vraag bij het aanvragen van krediet is: wat is het verschil tussen een persoonlijke lening en een doorlopend krediet? Het belangrijkste onderscheid tussen deze twee leningstypen ligt in de manier waarop het geleende geld wordt verstrekt en terugbetaald. Bij een persoonlijke lening ontvangt u een vast bedrag in één keer, dat u gedurende een afgesproken periode terugbetaalt in vaste maandelijkse termijnen. Een doorlopend krediet daarentegen stelt u in staat om tot een bepaalde limiet geld op te nemen wanneer u wilt, waarbij u alleen rente betaalt over het opgenomen bedrag. Het is belangrijk om de voorwaarden en kosten van beide opties goed te vergelijken om te bepalen welk type krediet het beste aansluit bij uw financiële behoeften.

Hoeveel kan ik lenen en wat zijn de voorwaarden?

Het bedrag dat u kunt lenen en de voorwaarden waaraan u moet voldoen, variëren afhankelijk van verschillende factoren, zoals uw inkomen, uw uitgaven, uw kredietgeschiedenis en het type lening dat u aanvraagt. Kredietverstrekkers zullen uw financiële situatie beoordelen om te bepalen hoeveel risico ze bereid zijn te nemen en welke voorwaarden ze zullen stellen. Het is belangrijk om realistisch te zijn over wat u kunt lenen en terugbetalen, zodat u niet in financiële moeilijkheden komt. Het is raadzaam om met verschillende kredietverstrekkers te praten en offertes te vergelijken om de beste optie te vinden die past bij uw behoeften en mogelijkheden.

Wat gebeurt er als ik mijn lening niet op tijd kan terugbetalen?

Wanneer u uw lening niet op tijd kunt terugbetalen, is het belangrijk om zo snel mogelijk contact op te nemen met de kredietverstrekker. In dergelijke situaties kunnen er verschillende opties beschikbaar zijn, zoals het herstructureren van de lening, het afspreken van nieuwe betalingsvoorwaarden of het aanvragen van uitstel van betaling. Het is essentieel om open en eerlijk te communiceren met de kredietverstrekker om samen tot een passende oplossing te komen en verdere financiële problemen te voorkomen.

Hoe lang duurt het voordat mijn kredietaanvraag wordt goedgekeurd?

Het goedkeuringsproces van een kredietaanvraag kan variëren afhankelijk van de kredietverstrekker en de complexiteit van uw aanvraag. In de meeste gevallen ontvangt u binnen enkele dagen tot enkele weken na het indienen van uw aanvraag een beslissing. Het is echter belangrijk om te onthouden dat elk geval uniek is en dat factoren zoals de volledigheid van uw documentatie, uw kredietgeschiedenis en uw financiële situatie allemaal van invloed kunnen zijn op de duur van het goedkeuringsproces. Het is raadzaam om geduldig te zijn en indien nodig contact op te nemen met de kredietverstrekker voor meer informatie over de status van uw aanvraag.

Welke documenten heb ik nodig om een krediet aan te vragen?

Om een krediet aan te vragen, heeft u doorgaans enkele belangrijke documenten nodig. De vereiste documenten kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat u aanvraagt. Over het algemeen moet u echter meestal uw identiteitsbewijs, bewijs van inkomen (zoals loonstrookjes of belastingaangifte), bankafschriften en mogelijk bewijs van woonplaats verstrekken. Deze documenten helpen de kredietverstrekker om uw financiële situatie te beoordelen en te bepalen of u in aanmerking komt voor de lening. Zorg ervoor dat u alle benodigde documenten bij de hand heeft wanneer u een krediet aanvraagt om het proces soepel te laten verlopen.

Kan ik extra geld lenen bovenop mijn bestaande lening?

Ja, het is vaak mogelijk om extra geld te lenen bovenop uw bestaande lening. Dit wordt meestal aangeduid als een “herfinanciering” of “heropname” van uw lening. Door extra geld te lenen op uw bestaande lening, kunt u bijvoorbeeld extra financiële ruimte creëren voor onverwachte uitgaven of nieuwe projecten. Het is echter belangrijk om de voorwaarden van uw huidige lening te controleren en advies in te winnen bij uw kredietverstrekker om te begrijpen hoeveel extra geld u kunt lenen en tegen welke voorwaarden. Zo kunt u een weloverwogen beslissing nemen over het aanvragen van extra krediet bovenop uw bestaande lening.

Zijn er verborgen kosten waar ik rekening mee moet houden bij het aanvragen van een krediet?

Ja, bij het aanvragen van een krediet is het belangrijk om rekening te houden met mogelijke verborgen kosten. Hoewel de rentevoet en de aflossingen de belangrijkste kostenposten zijn, kunnen er ook andere kosten zijn die invloed hebben op de totale kost van de lening. Denk hierbij aan administratieve kosten, dossierkosten, notariskosten of kosten voor een verplichte verzekering. Het is daarom essentieel om alle voorwaarden van de lening zorgvuldig door te nemen en te vragen naar eventuele bijkomende kosten voordat u een krediet aanvraagt. Op die manier kunt u een weloverwogen beslissing nemen en onaangename verrassingen vermijden.

Wat gebeurt er als mijn financiële situatie verandert nadat ik een krediet heb aangevraagd?

Wanneer uw financiële situatie verandert nadat u een krediet heeft aangevraagd, is het belangrijk om dit onmiddellijk te melden aan de kredietverstrekker. Afhankelijk van de aard van de verandering, kan de kredietverstrekker samen met u naar oplossingen zoeken, zoals het herzien van de aflossingsvoorwaarden of het aanpassen van de lening. Het is essentieel om open en eerlijk te communiceren over eventuele wijzigingen in uw financiële omstandigheden om problemen te voorkomen en tot een passende oplossing te komen die voor beide partijen acceptabel is.