Alles over de Beobank Hypothecaire Lening: Flexibele Voorwaarden en Deskundig Advies

Alles wat u moet weten over de Beobank Hypothecaire Lening

Als u op zoek bent naar een hypothecaire lening in België, is Beobank een van de financiële instellingen die u kunt overwegen. Beobank biedt verschillende opties voor hypothecaire leningen die kunnen worden aangepast aan uw specifieke behoeften en financiële situatie.

Flexibele Voorwaarden

Een van de voordelen van de hypothecaire leningen van Beobank is de flexibiliteit van de voorwaarden. U kunt kiezen uit verschillende looptijden, vaste of variabele rentevoeten en aflossingsopties die passen bij uw budget en financiële doelen.

Deskundig Advies

Bij Beobank krijgt u niet alleen toegang tot een lening, maar ook tot deskundig advies van ervaren financiële professionals. Zij zullen u begeleiden bij elke stap van het proces en al uw vragen beantwoorden om ervoor te zorgen dat u de juiste beslissing neemt voor uw hypothecaire lening.

Online Simulatie

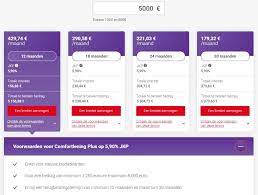

Voorafgaand aan het aanvragen van een hypothecaire lening bij Beobank kunt u gebruikmaken van hun online simulatietool. Hiermee kunt u verschillende scenario’s verkennen en berekenen hoeveel u maandelijks zou moeten aflossen op basis van het geleende bedrag, de looptijd en de rentevoet.

Aanvraagproces

Het aanvragen van een hypothecaire lening bij Beobank is eenvoudig en transparant. U kunt online een afspraak maken met een adviseur of langsgaan bij een kantoor in uw buurt. Tijdens het gesprek zal alle nodige informatie worden verzameld om uw aanvraag te verwerken.

Conclusie

Als u op zoek bent naar een betrouwbare partner voor uw hypothecaire lening, overweeg dan zeker Beobank. Met hun flexibele voorwaarden, deskundig advies en gebruiksvriendelijk proces kunnen zij u helpen om uw droomwoning te financieren op een manier die past bij uw financiële situatie.

Veelgestelde Vragen over Beobank Hypothecaire Leningen: Antwoorden op 9 Belangrijke Onderwerpen

- Wat zijn de verschillende types hypothecaire leningen die Beobank aanbiedt?

- Wat is het verschil tussen een vaste en variabele rentevoet bij Beobank hypothecaire leningen?

- Hoe kan ik een online simulatie uitvoeren voor een hypothecaire lening bij Beobank?

- Welke documenten heb ik nodig om een hypothecaire lening aan te vragen bij Beobank?

- Hoe lang duurt het gemiddeld voordat mijn hypothecaire leningaanvraag bij Beobank wordt verwerkt?

- Kan ik extra aflossen op mijn hypothecaire lening bij Beobank en zijn hier kosten aan verbonden?

- Welke verzekeringen biedt Beobank aan in combinatie met hun hypothecaire leningen?

- Wat gebeurt er als ik mijn maandelijkse aflossingen op mijn hypotheek niet kan betalen? Biedt Beobank hier flexibele opties voor aan?

- Hoe kan ik contact opnemen met de klantenservice van Beobank voor verdere vragen over hun hypothecaire leningen?

Wat zijn de verschillende types hypothecaire leningen die Beobank aanbiedt?

Beobank biedt verschillende types hypothecaire leningen aan die afgestemd zijn op de diverse behoeften van klanten. Enkele van de opties die Beobank aanbiedt, omvatten leningen met vaste of variabele rentevoeten, leningen met verschillende looptijden en aflossingsmogelijkheden, alsook formules voor herfinanciering. Deze diversiteit stelt klanten in staat om een hypothecaire lening te kiezen die het beste aansluit bij hun financiële situatie en persoonlijke voorkeuren. Met deskundig advies en transparante voorwaarden helpt Beobank klanten bij het vinden van de juiste leningoplossing die past bij hun woonwensen en budget.

Wat is het verschil tussen een vaste en variabele rentevoet bij Beobank hypothecaire leningen?

Bij Beobank hypothecaire leningen is het belangrijk om het verschil tussen een vaste en variabele rentevoet te begrijpen. Met een vaste rentevoet blijft het rentepercentage gedurende de volledige looptijd van de lening constant, waardoor u zekerheid heeft over de maandelijkse aflossingen. Aan de andere kant kan een variabele rentevoet fluctueren op basis van marktomstandigheden, wat kan leiden tot lagere maandelijkse betalingen in gunstige tijden, maar ook tot hogere betalingen als de rente stijgt. Het kiezen tussen een vaste en variabele rentevoet hangt af van uw persoonlijke voorkeuren en risicotolerantie. Beobank biedt beide opties aan, zodat u kunt kiezen wat het beste past bij uw financiële doelen en situatie.

Hoe kan ik een online simulatie uitvoeren voor een hypothecaire lening bij Beobank?

Om een online simulatie uit te voeren voor een hypothecaire lening bij Beobank, kunt u eenvoudig de website van Beobank bezoeken en gebruikmaken van hun handige online simulatietool. Door enkele gegevens in te vullen, zoals het gewenste leenbedrag, de looptijd van de lening en het type rentevoet, kunt u snel en gemakkelijk berekenen hoeveel u maandelijks zou moeten aflossen. Deze online simulatie biedt u een duidelijk inzicht in de mogelijke kosten en aflossingen verbonden aan uw hypothecaire lening bij Beobank, waardoor u goed voorbereid bent voordat u daadwerkelijk een aanvraag indient.

Welke documenten heb ik nodig om een hypothecaire lening aan te vragen bij Beobank?

Om een hypothecaire lening aan te vragen bij Beobank, heeft u een aantal documenten nodig die nodig zijn voor de beoordeling van uw aanvraag. Enkele van de veelvoorkomende documenten die Beobank kan vragen zijn onder meer: uw identiteitsbewijs, bewijs van inkomen (zoals loonfiches of belastingaangifte), bewijs van eigen middelen, eigendomsdocumenten van het pand dat u wenst te kopen of renoveren, en eventueel andere relevante financiële documentatie. Het is belangrijk om al deze documenten correct en volledig aan te leveren om het proces van uw hypothecaire leningaanvraag soepel te laten verlopen.

Hoe lang duurt het gemiddeld voordat mijn hypothecaire leningaanvraag bij Beobank wordt verwerkt?

Het verwerken van een hypothecaire leningaanvraag bij Beobank neemt gemiddeld enkele weken in beslag. De exacte verwerkingstijd kan variëren afhankelijk van verschillende factoren, zoals de volledigheid van de ingediende documenten, de complexiteit van de aanvraag en eventuele bijkomende controles die moeten worden uitgevoerd. Beobank streeft ernaar om het proces zo efficiënt mogelijk te laten verlopen, zodat u snel duidelijkheid krijgt over de goedkeuring van uw leningaanvraag. Het is raadzaam om tijdig alle benodigde documenten aan te leveren en open te communiceren met uw adviseur om het proces te versnellen.

Kan ik extra aflossen op mijn hypothecaire lening bij Beobank en zijn hier kosten aan verbonden?

Ja, bij Beobank is het mogelijk om extra af te lossen op uw hypothecaire lening. Het is belangrijk om te weten dat er geen kosten verbonden zijn aan het vervroegd aflossen van een deel of het volledige bedrag van uw lening. Door extra af te lossen kunt u de looptijd van uw lening verkorten en mogelijk besparen op de totale interestkosten. Het is altijd verstandig om vooraf contact op te nemen met Beobank om de exacte voorwaarden en procedure voor extra aflossingen te bespreken, zodat u vol vertrouwen kunt werken aan het aflossen van uw lening.

Welke verzekeringen biedt Beobank aan in combinatie met hun hypothecaire leningen?

Beobank biedt verschillende verzekeringen aan in combinatie met hun hypothecaire leningen om klanten te helpen bij het beschermen van henzelf en hun eigendommen. Enkele van de verzekeringen die Beobank kan aanbieden zijn schuldsaldoverzekeringen, brandverzekeringen en schadeverzekeringen. Deze verzekeringen kunnen extra gemoedsrust bieden aan klanten die een hypothecaire lening afsluiten, aangezien ze kunnen helpen om financiële risico’s te beperken in geval van onvoorziene omstandigheden. Het is raadzaam om met een adviseur van Beobank te praten om de beschikbare opties te bespreken en de verzekeringen te kiezen die het beste aansluiten bij uw behoeften en situatie.

Wat gebeurt er als ik mijn maandelijkse aflossingen op mijn hypotheek niet kan betalen? Biedt Beobank hier flexibele opties voor aan?

Indien u moeite heeft om uw maandelijkse aflossingen op uw hypotheek bij Beobank te betalen, is het belangrijk om zo snel mogelijk contact op te nemen met de bank. Beobank biedt vaak flexibele opties aan voor situaties waarin u tijdelijk niet aan uw betalingsverplichtingen kunt voldoen. Door proactief te communiceren en samen met Beobank naar mogelijke oplossingen te zoeken, zoals het herzien van de aflossingstermijnen of het tijdelijk verlagen van de maandelijkse bedragen, kunt u voorkomen dat de situatie verergert. Het is altijd raadzaam om in dergelijke gevallen tijdig en openlijk met uw leningadviseur te overleggen om samen tot een passende regeling te komen die past bij uw financiële omstandigheden.

Hoe kan ik contact opnemen met de klantenservice van Beobank voor verdere vragen over hun hypothecaire leningen?

Als u verdere vragen heeft over de hypothecaire leningen van Beobank en graag contact wilt opnemen met hun klantenservice, kunt u dat op verschillende manieren doen. U kunt telefonisch contact opnemen met de klantenservice via het nummer dat vermeld staat op de officiële website van Beobank. Daarnaast biedt Beobank ook de mogelijkheid om een afspraak te maken met een adviseur in een van hun kantoren voor persoonlijk advies over hypothecaire leningen. Voor meer gemak kunt u ook gebruikmaken van het online contactformulier op hun website om uw vragen te stellen en snel antwoord te krijgen van het team van Beobank.