Alles wat u moet weten over lenen simulatie

Wanneer u overweegt om een lening af te sluiten, is het belangrijk om goed geïnformeerd te zijn over de verschillende opties die beschikbaar zijn. Een handige tool die u kan helpen bij het verkennen van uw leningsmogelijkheden is de lenen simulatie.

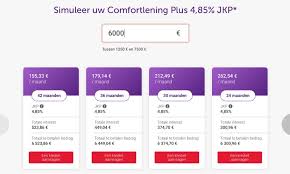

Met een lenen simulatie kunt u op een eenvoudige en snelle manier berekenen hoeveel u maandelijks zou moeten aflossen bij een bepaald leenbedrag en rentepercentage. Door gebruik te maken van deze tool krijgt u inzicht in de totale kosten van de lening en kunt u verschillende scenario’s vergelijken om zo de meest geschikte lening voor uw situatie te vinden.

Voordelen van een lenen simulatie

Er zijn verschillende voordelen verbonden aan het gebruik van een lenen simulatie:

- Snelheid: U kunt in enkele minuten tijd verschillende leningsopties berekenen en vergelijken.

- Duidelijkheid: U krijgt een helder overzicht van de maandelijkse aflossingen en totale kosten, waardoor u goed geïnformeerd bent voordat u een beslissing neemt.

- Vergelijking: Door meerdere simulaties uit te voeren, kunt u verschillende leningen met elkaar vergelijken en zo de beste keuze maken.

- Gemak: U kunt de lenen simulatie eenvoudig online uitvoeren, op elk moment dat het u uitkomt.

Hoe werkt een lenen simulatie?

Het uitvoeren van een lenen simulatie is meestal heel eenvoudig. U vult gewoon enkele gegevens in, zoals het gewenste leenbedrag, de looptijd van de lening en het rentepercentage. Vervolgens zal de simulator voor u berekenen hoeveel uw maandelijkse aflossingen zouden bedragen.

Het is belangrijk om realistische gegevens in te vullen om zo een nauwkeurige schatting te krijgen van wat de lening zal kosten. Vergeet niet dat dit slechts een indicatieve berekening is en dat de werkelijke voorwaarden kunnen variëren afhankelijk van de kredietverstrekker.

Besluit

Een lenen simulatie kan een waardevol hulpmiddel zijn bij het nemen van financiële beslissingen. Door vooraf te berekenen wat een lening zou kosten, kunt u beter inschatten of deze binnen uw budget past en welke optie het meest voordelig is voor uw situatie. Neem dus gerust de tijd om verschillende scenario’s te simuleren voordat u definitief beslist om een lening aan te gaan.

39 Veelgestelde Vragen over Lenensimulatie in België

- Hoeveel kan ik lenen met 2000 euro netto?

- Hoeveel kan ik lenen op basis van mijn inkomen?

- Hoeveel mag je maximaal lenen?

- Welk bedrag kan ik lenen?

- Hoeveel procent van je loon mag je lenen?

- Hoe bereken je een lening?

- Wat staat de rentevoet vandaag?

- Hoeveel kan ik lenen als alleenstaande?

- Wat kost het om 100.000 euro lenen?

- Wat is de rentevoet op dit moment?

- Hoeveel kan ik lenen op 10 jaar?

- Wat kost een lening van 20000 euro per maand?

- Wat kost het om 30.000 euro lenen?

- Hoeveel van mijn loon kan ik lenen?

- Hoeveel leent de gemiddelde Belg?

- Hoeveel kan ik lenen met 30000 euro?

- Hoeveel kost 200000 euro lenen?

- Hoeveel kan ik lenen voor 1500 euro per maand?

- Hoeveel kan ik lenen met 50000 euro?

- Hoeveel procent van mijn loon kan ik lenen?

- Hoeveel moet je overhouden voor een lening?

- Hoeveel kan ik lenen voor een huis simulatie?

- Hoeveel kan ik lenen met 2500 per maand?

- Hoeveel moet ik verdienen om 200.000 te lenen?

- Waar goedkoopste lening?

- Kan ik 300.000 euro lenen?

- Hoeveel kan ik lenen voor 500 euro per maand?

- Wat kost een hypotheek van 150.000 euro?

- Wat is de huidige rentevoet?

- Waar kan je nog 100% lenen?

- Wat kost 70.000 euro lenen?

- Kan ik 20.000 euro lenen?

- Wat is de goedkoopste persoonlijke lening?

- Wat kost 10000 euro lenen per maand?

- Hoe bereken je de maandelijkse aflossing?

- Hoeveel procent van je inkomen mag je lenen?

- Kan ik 200000 euro lenen?

- Hoeveel kan ik lenen simulatie?

- Wat is de rentevoet vandaag 2023?

Hoeveel kan ik lenen met 2000 euro netto?

Het bedrag dat u kunt lenen met een netto inkomen van 2000 euro kan variëren afhankelijk van verschillende factoren, zoals uw financiële situatie, vaste lasten en de voorwaarden van de kredietverstrekker. Door een lenen simulatie uit te voeren met uw specifieke gegevens, zoals het gewenste leenbedrag, de looptijd en het rentepercentage, kunt u een beter inzicht krijgen in hoeveel u zou kunnen lenen en wat de maandelijkse aflossingen zouden bedragen. Het is raadzaam om realistische informatie te verstrekken om een nauwkeurige schatting te verkrijgen van wat mogelijk is binnen uw budget en financiële mogelijkheden.

Hoeveel kan ik lenen op basis van mijn inkomen?

Het bepalen van hoeveel u kunt lenen op basis van uw inkomen is een veelgestelde vraag bij het gebruik van een lenen simulatie. Het antwoord hierop hangt af van verschillende factoren, zoals uw maandelijks inkomen, lopende financiële verplichtingen en de gewenste looptijd van de lening. Door uw inkomen in te voeren in de simulatietool, krijgt u een indicatie van het maximale bedrag dat u kunt lenen binnen de financiële richtlijnen. Het is echter belangrijk om realistisch te blijven en ervoor te zorgen dat de maandelijkse aflossingen haalbaar zijn binnen uw budget om financiële problemen te voorkomen.

Hoeveel mag je maximaal lenen?

Het bedrag dat u maximaal kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, financiële situatie en de voorwaarden van de geldverstrekker. Een lenen simulatie kan u helpen om een indicatie te krijgen van het maximale leenbedrag dat u zou kunnen aanvragen op basis van uw financiële gegevens. Het is echter belangrijk om realistisch te blijven en alleen een lening af te sluiten die u comfortabel kunt terugbetalen, om financiële problemen in de toekomst te voorkomen. Het is altijd verstandig om advies in te winnen bij een financieel expert voordat u een beslissing neemt over het afsluiten van een lening.

Welk bedrag kan ik lenen?

Het bepalen van het bedrag dat u kunt lenen, is een veelgestelde vraag bij het gebruik van een lenen simulatie. Verschillende factoren spelen hierbij een rol, zoals uw inkomen, uitgaven, kredietgeschiedenis en de gewenste looptijd van de lening. Door deze gegevens in te voeren in de lenen simulatie, krijgt u snel een indicatie van het maximale leenbedrag dat voor u haalbaar is. Het is echter belangrijk om realistisch te blijven en alleen te lenen wat u comfortabel kunt terugbetalen, om financiële problemen te voorkomen.

Hoeveel procent van je loon mag je lenen?

Een veelgestelde vraag bij het gebruik van een lenen simulatie is: hoeveel procent van je loon mag je lenen? Het antwoord op deze vraag kan variëren afhankelijk van verschillende factoren, zoals uw inkomen, vaste lasten en de voorwaarden van de kredietverstrekker. Over het algemeen wordt aanbevolen om niet meer dan 30% tot 40% van uw netto-inkomen te besteden aan leningaflossingen, om ervoor te zorgen dat u voldoende financiële ruimte overhoudt voor andere uitgaven en onvoorziene kosten. Het is echter altijd verstandig om een nauwkeurige berekening te maken met behulp van een lenen simulatie om te bepalen hoeveel u verantwoord kunt lenen.

Hoe bereken je een lening?

Het berekenen van een lening kan eenvoudig worden gedaan met behulp van een lenen simulatie. Door enkele belangrijke gegevens in te voeren, zoals het gewenste leenbedrag, de looptijd van de lening en het rentepercentage, kan de simulator snel en accuraat berekenen hoeveel uw maandelijkse aflossingen zouden bedragen. Op deze manier krijgt u een duidelijk inzicht in de totale kosten van de lening en kunt u verschillende scenario’s vergelijken om zo de meest geschikte leningsoptie te kiezen die past bij uw financiële situatie.

Wat staat de rentevoet vandaag?

Het is een veelgestelde vraag om te weten wat de rentevoet vandaag is bij het uitvoeren van een lenen simulatie. De rentevoet kan dagelijks variëren en wordt beïnvloed door verschillende factoren, zoals de marktomstandigheden en het beleid van de kredietverstrekkers. Het is daarom raadzaam om regelmatig de actuele rentetarieven te controleren bij verschillende financiële instellingen om een goed beeld te krijgen van de huidige rentestanden en hoe deze uw leningskosten kunnen beïnvloeden.

Hoeveel kan ik lenen als alleenstaande?

Een veelgestelde vraag bij het gebruik van een lenen simulatie is: “Hoeveel kan ik lenen als alleenstaande?” Als alleenstaande kunt u ook in aanmerking komen voor een lening, maar het bedrag dat u kunt lenen kan afhangen van verschillende factoren, zoals uw inkomen, uitgaven en kredietgeschiedenis. Door een lenen simulatie uit te voeren en uw financiële situatie in kaart te brengen, kunt u een beter inzicht krijgen in het maximale leenbedrag dat voor u haalbaar is. Het is altijd verstandig om realistisch te blijven en alleen een lening aan te gaan die u comfortabel kunt aflossen.

Wat kost het om 100.000 euro lenen?

Het is een veelgestelde vraag wat de kosten zijn van het lenen van 100.000 euro. Met behulp van een lenen simulatie kunt u eenvoudig berekenen wat de maandelijkse aflossingen zouden zijn bij dit leenbedrag en welk rentepercentage van toepassing is. Door deze simulatie uit te voeren, krijgt u een duidelijk inzicht in de totale kosten van de lening en kunt u beter beoordelen of het lenen van 100.000 euro binnen uw financiële mogelijkheden past. Het is raadzaam om verschillende scenario’s te vergelijken om zo de meest geschikte leningsoptie voor uw situatie te vinden.

Wat is de rentevoet op dit moment?

Een veelgestelde vraag bij het uitvoeren van een lenen simulatie is: “Wat is de rentevoet op dit moment?” De rentevoet kan variëren afhankelijk van verschillende factoren, zoals de marktomstandigheden, het type lening en de kredietverstrekker. Het is belangrijk om te weten dat de rentevoet regelmatig wordt bijgewerkt en dat deze niet vaststaat op een bepaald moment. Door regelmatig te controleren en te vergelijken kunt u een goed beeld krijgen van de actuele rentetarieven en zo een weloverwogen beslissing nemen bij het afsluiten van een lening.

Hoeveel kan ik lenen op 10 jaar?

Een veelgestelde vraag met betrekking tot lenen simulatie is: “Hoeveel kan ik lenen op 10 jaar?” Het maximale bedrag dat u kunt lenen op een termijn van 10 jaar hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de huidige rentetarieven. Door gebruik te maken van een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u maandelijks zou moeten aflossen bij een looptijd van 10 jaar. Het is belangrijk om realistische gegevens in te vullen om een nauwkeurige schatting te krijgen van het leenbedrag dat voor u haalbaar is binnen deze termijn.

Wat kost een lening van 20000 euro per maand?

Een veelgestelde vraag met betrekking tot lenen simulatie is: “Wat kost een lening van 20000 euro per maand?” Met behulp van een lenen simulatie kunt u eenvoudig berekenen wat de maandelijkse aflossingen zouden zijn voor een lening van 20000 euro, rekening houdend met factoren zoals de looptijd van de lening en het rentepercentage. Door deze vraag te stellen en een simulatie uit te voeren, kunt u snel inzicht krijgen in hoeveel u maandelijks zou moeten aflossen en of dit bedrag past binnen uw financiële mogelijkheden. Het is een handige manier om vooraf te plannen en te bepalen of deze lening voor u haalbaar is.

Wat kost het om 30.000 euro lenen?

Wanneer u zich afvraagt wat het kost om 30.000 euro te lenen, kunt u gebruikmaken van een lenen simulatie om een nauwkeurige schatting te krijgen van de maandelijkse aflossingen en totale kosten. Door het gewenste leenbedrag in te voeren, samen met de gewenste looptijd en rentepercentage, kunt u snel en eenvoudig berekenen wat de financiële verplichtingen zouden zijn bij een lening van 30.000 euro. Op die manier krijgt u een duidelijk beeld van wat u kunt verwachten en kunt u beter beslissen of deze lening binnen uw budget past.

Hoeveel van mijn loon kan ik lenen?

Het bepalen van hoeveel u kunt lenen op basis van uw loon is een veelgestelde vraag bij het gebruik van een lenen simulatie. Het antwoord hierop hangt af van verschillende factoren, zoals uw maandelijkse inkomsten, vaste lasten en de gewenste looptijd van de lening. Door uw loon in te voeren in de simulatie, samen met andere relevante gegevens, krijgt u een indicatie van het maximale leenbedrag dat u kunt aanvragen. Het is echter belangrijk om realistisch te blijven en enkel te lenen wat u comfortabel kunt terugbetalen, om financiële problemen te voorkomen.

Hoeveel leent de gemiddelde Belg?

Het bedrag dat de gemiddelde Belg leent, varieert afhankelijk van verschillende factoren, zoals het doel van de lening, de financiële situatie en de persoonlijke behoeften. Over het algemeen kan worden gezegd dat Belgische consumenten leningen afsluiten voor uiteenlopende doeleinden, zoals het financieren van een auto, verbouwingen aan hun woning of het consolideren van bestaande schulden. Het is belangrijk om bij het overwegen van een lening altijd een realistische kijk te hebben op wat men zich financieel kan veroorloven en om goed geïnformeerd te zijn over de voorwaarden en kosten die gepaard gaan met lenen. Met behulp van een lenen simulatie kunnen individuen een beter inzicht krijgen in hoeveel ze kunnen lenen en wat de mogelijke maandelijkse aflossingen zouden zijn, waardoor ze weloverwogen beslissingen kunnen nemen over hun financiële toekomst.

Hoeveel kan ik lenen met 30000 euro?

Met een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u kunt lenen met een bedrag van 30.000 euro. Door het gewenste leenbedrag in te vullen, samen met de gewenste looptijd en rentepercentage, krijgt u een duidelijk overzicht van de mogelijke maandelijkse aflossingen en totale kosten van de lening. Op die manier kunt u beter inschatten of het geleende bedrag binnen uw financiële mogelijkheden past en welke leningsoptie het meest geschikt is voor uw situatie. Het uitvoeren van een lenen simulatie helpt u bij het nemen van een weloverwogen beslissing over uw leningsbehoeften.

Hoeveel kost 200000 euro lenen?

De vraag “Hoeveel kost het om 200.000 euro te lenen?” is een veelgestelde vraag bij het gebruik van een lenen simulatie. Door deze specifieke leensom in te voeren in de simulator, kunt u snel en gemakkelijk berekenen wat de maandelijkse aflossingen zouden zijn bij verschillende rentepercentages en looptijden. Op die manier krijgt u een duidelijk beeld van de totale kosten van de lening en kunt u beter beoordelen of het lenen van 200.000 euro binnen uw financiële mogelijkheden past.

Hoeveel kan ik lenen voor 1500 euro per maand?

Wanneer mensen zich afvragen “Hoeveel kan ik lenen voor 1500 euro per maand?” is het belangrijk om te begrijpen dat het maximale leenbedrag afhankelijk is van verschillende factoren, zoals de rentevoet, de looptijd van de lening en uw financiële situatie. Door gebruik te maken van een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u zou kunnen lenen met een maandelijkse aflossing van 1500 euro. Het is echter raadzaam om realistische informatie in te voeren en rekening te houden met eventuele bijkomende kosten om een nauwkeurige schatting te krijgen van uw leencapaciteit.

Hoeveel kan ik lenen met 50000 euro?

Het veelgestelde vraag “Hoeveel kan ik lenen met 50.000 euro?” hangt af van verschillende factoren, zoals uw financiële situatie, het gewenste leenbedrag, de looptijd van de lening en het rentepercentage. Door een lenen simulatie uit te voeren met het bedrag van 50.000 euro als leenbedrag, kunt u snel een indicatie krijgen van hoeveel u maandelijks zou moeten aflossen en wat de totale kosten zouden zijn. Het is belangrijk om realistische gegevens in te voeren om een nauwkeurige schatting te verkrijgen en zo een weloverwogen beslissing te kunnen nemen over uw lening.

Hoeveel procent van mijn loon kan ik lenen?

Het is een veelgestelde vraag bij het gebruik van een lenen simulatie: “Hoeveel procent van mijn loon kan ik lenen?” Het maximale bedrag dat u kunt lenen, wordt doorgaans bepaald door verschillende factoren, waaronder uw inkomen, uitgaven en de gewenste leenvoorwaarden. Geldverstrekkers hanteren vaak richtlijnen waarbij het maandelijkse aflossingsbedrag een bepaald percentage van uw inkomen niet mag overschrijden om ervoor te zorgen dat de lening haalbaar blijft. Door uw gegevens in te voeren in een lenen simulatie, kunt u snel een indicatie krijgen van hoeveel u kunt lenen op basis van uw financiële situatie. Het is echter altijd verstandig om advies in te winnen bij een financieel expert om een weloverwogen beslissing te nemen.

Hoeveel moet je overhouden voor een lening?

Het is een veelgestelde vraag bij het gebruik van een lenen simulatie: hoeveel moet je overhouden voor een lening? Het antwoord op deze vraag hangt af van verschillende factoren, zoals uw inkomen, lopende financiële verplichtingen en levensstijl. Over het algemeen wordt aanbevolen om naast de maandelijkse aflossing ook voldoende geld over te houden voor andere uitgaven en onvoorziene kosten. Het is verstandig om een realistisch budget op te stellen en te kijken naar wat u comfortabel kunt missen voordat u beslist hoeveel u wilt lenen. Een lening moet immers passen binnen uw financiële mogelijkheden en geen extra druk leggen op uw budget.

Hoeveel kan ik lenen voor een huis simulatie?

Een veelgestelde vraag met betrekking tot lenen simulatie is: “Hoeveel kan ik lenen voor een huis simulatie?” Bij het overwegen van het lenen van geld voor de aankoop van een huis is het essentieel om te weten hoeveel u kunt lenen om realistische verwachtingen te hebben. Door gebruik te maken van een huis simulatie kunt u snel en eenvoudig berekenen welk bedrag u kunt lenen op basis van factoren zoals uw inkomen, maandelijkse uitgaven en de huidige rentetarieven. Het uitvoeren van deze simulatie geeft u een duidelijk beeld van uw financiële mogelijkheden bij het zoeken naar een geschikte hypotheek voor uw nieuwe woning.

Hoeveel kan ik lenen met 2500 per maand?

Het bedrag dat u kunt lenen met een maandelijks inkomen van 2500 euro hangt af van verschillende factoren, zoals uw andere financiële verplichtingen, de gewenste looptijd van de lening en het rentepercentage. Door een lenen simulatie uit te voeren met dit specifieke maandelijkse inkomen, kunt u een beter inzicht krijgen in hoeveel u zou kunnen lenen en wat de bijbehorende maandelijkse aflossingen zouden zijn. Het is belangrijk om realistische gegevens in te voeren om zo een nauwkeurige schatting te verkrijgen van uw leenmogelijkheden en ervoor te zorgen dat de lening binnen uw financiële mogelijkheden valt.

Hoeveel moet ik verdienen om 200.000 te lenen?

Het antwoord op de vraag “Hoeveel moet ik verdienen om 200.000 te lenen?” hangt af van verschillende factoren, zoals de looptijd van de lening, het rentepercentage en uw financiële situatie. Met behulp van een lenen simulatie kunt u een schatting maken van de maandelijkse aflossingen bij een lening van 200.000 euro. Op basis van deze simulatie kunt u ook een idee krijgen van het benodigde inkomen om de lening terug te kunnen betalen. Het is belangrijk om realistische gegevens in te voeren en rekening te houden met eventuele andere financiële verplichtingen om een nauwkeurige berekening te verkrijgen.

Waar goedkoopste lening?

Het antwoord op de veelgestelde vraag “Waar vind ik de goedkoopste lening?” hangt af van verschillende factoren. Om de goedkoopste lening te vinden, is het belangrijk om leningen van verschillende aanbieders te vergelijken. Door gebruik te maken van een lenen simulatie kunt u snel en gemakkelijk verschillende leningsopties evalueren op basis van rentepercentages, looptijden en voorwaarden. Het is verstandig om niet alleen naar de rentevoet te kijken, maar ook naar eventuele bijkomende kosten en flexibiliteit in aflossingstermijnen. Op die manier kunt u de lening vinden die het beste aansluit bij uw financiële behoeften en budget.

Kan ik 300.000 euro lenen?

Ja, het is mogelijk om 300.000 euro te lenen, maar of u daadwerkelijk in aanmerking komt voor een lening van dat bedrag hangt af van verschillende factoren, zoals uw inkomen, kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Met behulp van een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u maandelijks zou moeten aflossen bij een lening van 300.000 euro, zodat u een beter inzicht krijgt in de haalbaarheid ervan. Het is altijd verstandig om meerdere simulaties uit te voeren en advies in te winnen bij financiële experts voordat u een grote lening afsluit.

Hoeveel kan ik lenen voor 500 euro per maand?

Het antwoord op de vraag “Hoeveel kan ik lenen voor 500 euro per maand?” hangt af van verschillende factoren, zoals het rentepercentage, de looptijd van de lening en uw financiële situatie. Met behulp van een lenen simulatie kunt u eenvoudig berekenen hoeveel u kunt lenen voor een maandelijkse aflossing van 500 euro. Door verschillende scenario’s te simuleren, kunt u een beter inzicht krijgen in welk leenbedrag en welke voorwaarden het beste bij uw budget passen. Het is echter belangrijk om realistische gegevens in te voeren om een nauwkeurige schatting te krijgen en ervoor te zorgen dat u de lening comfortabel kunt terugbetalen.

Wat kost een hypotheek van 150.000 euro?

Een veelgestelde vraag met betrekking tot lenen simulatie is: “Wat kost een hypotheek van 150.000 euro?” Met behulp van een lenen simulatie kunt u eenvoudig berekenen wat de maandelijkse aflossingen zouden zijn voor een hypothecaire lening van 150.000 euro, rekening houdend met factoren zoals de looptijd van de lening en het rentepercentage. Door deze simulatie uit te voeren, krijgt u een duidelijk beeld van de kosten die gepaard gaan met het lenen van dit specifieke bedrag, wat u kan helpen bij het nemen van een weloverwogen beslissing over uw financiële situatie.

Wat is de huidige rentevoet?

Een veelgestelde vraag bij het gebruik van een lenen simulatie is: “Wat is de huidige rentevoet?” De rentevoet is een cruciale factor bij het afsluiten van een lening, aangezien deze bepaalt hoeveel u uiteindelijk zult moeten terugbetalen bovenop het geleende bedrag. De huidige rentevoet kan variëren afhankelijk van verschillende factoren, zoals de marktomstandigheden en het type lening dat u overweegt. Het is daarom verstandig om regelmatig de actuele rentetarieven te controleren en deze mee te nemen in uw lenen simulatie om een nauwkeurig beeld te krijgen van de totale kosten van de lening.

Waar kan je nog 100% lenen?

Het is een veelgestelde vraag in verband met lenen simulatie: waar kan je nog 100% lenen? In de huidige financiële markt is het steeds zeldzamer geworden om een lening te verkrijgen waarbij u de volledige aankoopprijs kunt lenen. Banken en kredietverstrekkers hanteren over het algemeen strengere criteria en vragen vaak om een eigen inbreng, meestal in de vorm van een bepaald percentage van het totale leenbedrag. Het is daarom raadzaam om realistische verwachtingen te hebben en te anticiperen op het feit dat 100% lenen niet altijd mogelijk is, tenzij u over voldoende eigen middelen beschikt. Het uitvoeren van een lenen simulatie kan u helpen bij het verkennen van verschillende opties en het vinden van een lening die past bij uw financiële situatie.

Wat kost 70.000 euro lenen?

Wanneer u zich afvraagt wat het kost om 70.000 euro te lenen, kan een lenen simulatie u snel en gemakkelijk een antwoord geven. Door eenvoudigweg het gewenste leenbedrag in te voeren in de simulator, samen met de gewenste looptijd en het rentepercentage, kunt u direct zien wat de geschatte maandelijkse aflossingen zouden zijn. Op die manier krijgt u een duidelijk beeld van de totale kosten van de lening en kunt u beter beoordelen of dit bedrag binnen uw financiële mogelijkheden past. Het uitvoeren van een lenen simulatie is dus een handige eerste stap om inzicht te krijgen in wat het zou kosten om 70.000 euro te lenen.

Kan ik 20.000 euro lenen?

Ja, het is mogelijk om 20.000 euro te lenen, maar het exacte bedrag dat u kunt lenen hangt af van verschillende factoren zoals uw inkomen, uitgaven, kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Met behulp van een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u maandelijks zou moeten aflossen bij een lening van 20.000 euro, rekening houdend met het rentepercentage en de looptijd van de lening. Het is altijd verstandig om meerdere simulaties uit te voeren en verschillende leningsopties te vergelijken om zo de beste keuze te maken die past bij uw financiële situatie.

Wat is de goedkoopste persoonlijke lening?

Veel mensen vragen zich af: wat is de goedkoopste persoonlijke lening? Het antwoord op deze vraag kan variëren, aangezien de kosten van een persoonlijke lening afhankelijk zijn van verschillende factoren, zoals het leenbedrag, de looptijd van de lening en het rentepercentage. Om te bepalen welke persoonlijke lening voor u het voordeligst is, kunt u gebruikmaken van een lenen simulatie. Door verschillende scenario’s te berekenen en te vergelijken, kunt u een beter inzicht krijgen in welke leningsoptie het meest betaalbaar is voor uw specifieke situatie. Het is dus raadzaam om een simulatie uit te voeren voordat u een definitieve beslissing neemt over het afsluiten van een persoonlijke lening.

Wat kost 10000 euro lenen per maand?

Wanneer u zich afvraagt wat het kost om 10000 euro te lenen per maand, kan een lenen simulatie u snel en gemakkelijk een antwoord geven. Door het gewenste leenbedrag in te voeren, samen met de looptijd van de lening en het rentepercentage, kunt u direct berekenen hoeveel uw maandelijkse aflossingen zouden bedragen. Op die manier krijgt u een duidelijk beeld van wat het lenen van 10000 euro per maand voor u zou inhouden en kunt u beter inschatten of dit binnen uw financiële mogelijkheden past.

Hoe bereken je de maandelijkse aflossing?

Om de maandelijkse aflossing te berekenen bij een lenen simulatie, worden verschillende factoren in overweging genomen. Het bedrag dat u wilt lenen, de looptijd van de lening en het rentepercentage spelen allemaal een rol in deze berekening. Door deze gegevens in te voeren in de lenen simulatie tool, wordt automatisch berekend hoeveel u maandelijks zou moeten aflossen. Op basis van deze informatie krijgt u een duidelijk beeld van wat de lening u maandelijks zal kosten en kunt u beter inschatten of dit bedrag binnen uw budget past. Het is belangrijk om realistische gegevens te gebruiken om zo een nauwkeurige schatting te verkrijgen van uw maandelijkse aflossingen.

Hoeveel procent van je inkomen mag je lenen?

Een veelgestelde vraag bij het gebruik van een lenen simulatie is: hoeveel procent van je inkomen mag je lenen? Het antwoord op deze vraag kan variëren afhankelijk van verschillende factoren, zoals uw persoonlijke financiële situatie, de kredietverstrekker en het type lening dat u overweegt. Over het algemeen wordt aanbevolen om niet meer dan 30% tot 40% van uw netto inkomen te besteden aan leningaflossingen, om ervoor te zorgen dat u voldoende financiële ruimte overhoudt voor andere uitgaven en onvoorziene kosten. Het is echter altijd verstandig om een gedetailleerde berekening te maken met behulp van een lenen simulatie om een nauwkeurig beeld te krijgen van wat u zich kunt veroorloven.

Kan ik 200000 euro lenen?

Ja, het is mogelijk om 200.000 euro te lenen, maar het exacte bedrag dat u kunt lenen hangt af van verschillende factoren zoals uw inkomen, uitgaven, kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Met behulp van een lenen simulatie kunt u snel en eenvoudig berekenen hoeveel u maandelijks zou moeten aflossen bij een lening van 200.000 euro en welke rentepercentages beschikbaar zijn. Het is belangrijk om realistische gegevens in te voeren om een nauwkeurige schatting te krijgen van wat mogelijk is binnen uw financiële situatie.

Hoeveel kan ik lenen simulatie?

“Veel mensen vragen zich af: ‘Hoeveel kan ik lenen met een simulatie?’ Het antwoord op deze vraag hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Door een lenen simulatie uit te voeren, kunt u snel een schatting krijgen van het bedrag dat u zou kunnen lenen op basis van uw financiële situatie. Het is echter belangrijk om te onthouden dat de uiteindelijke goedkeuring en het exacte leenbedrag afhankelijk zijn van de individuele beoordeling door de geldschieter.”

Wat is de rentevoet vandaag 2023?

Een veelgestelde vraag met betrekking tot lenen simulatie is: “Wat is de rentevoet vandaag in 2023?” Het is belangrijk om te begrijpen dat de rentevoet kan variëren afhankelijk van verschillende factoren, zoals de economische situatie, het type lening en de kredietverstrekker. Om een nauwkeurige schatting te krijgen van de rentevoet voor uw lening in 2023, kunt u het beste contact opnemen met verschillende financiële instellingen of gebruikmaken van online tools voor lenen simulatie die actuele rentetarieven hanteren. Op die manier kunt u een beter inzicht krijgen in de rentevoeten die momenteel van toepassing zijn en welke leningsoptie het meest gunstig is voor uw financiële behoeften.