BNP Paribas Fortis: Maak gebruik van de handige lening simulatie

Alles wat u moet weten over lening simulatie bij BNP Paribas Fortis

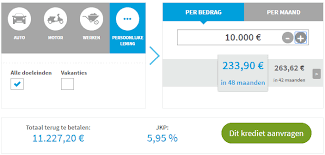

Als u op zoek bent naar een lening en overweegt om bij BNP Paribas Fortis aan te kloppen, is het handig om gebruik te maken van de lening simulatie tool die zij aanbieden. Met deze handige tool kunt u snel en eenvoudig berekenen hoeveel u kunt lenen, wat de maandelijkse afbetaling zal zijn en welke looptijd het beste bij uw financiële situatie past.

De lening simulatie bij BNP Paribas Fortis is een nuttig hulpmiddel om een duidelijk beeld te krijgen van de verschillende mogelijkheden die zij bieden. U kunt zelf de gewenste leensom invullen, alsook de duur van de lening en het doel waarvoor u wilt lenen. Op basis van deze gegevens zal de simulatie aangeven wat uw maandelijkse aflossing zal zijn, inclusief alle kosten en interesten.

Het gebruik van de lening simulatie bij BNP Paribas Fortis is geheel vrijblijvend en verplicht u tot niets. Het geeft u echter wel een goed inzicht in wat u kunt verwachten als u besluit om een lening aan te gaan bij deze gerenommeerde bank. U kunt zo verschillende scenario’s uitproberen en zien welke optie het beste aansluit bij uw budget en behoeften.

Naast het berekenen van uw maandelijkse aflossingen, biedt de lening simulatie bij BNP Paribas Fortis ook informatie over de totale kosten van de lening en het jaarlijks kostenpercentage (JKP). Zo krijgt u een volledig beeld van wat de lening uiteindelijk zal kosten en kunt u een weloverwogen beslissing nemen.

Kortom, als u op zoek bent naar transparantie en duidelijkheid in uw leenaanvraag, is de lening simulatie bij BNP Paribas Fortis zeker een handige tool om te gebruiken. Het helpt u om goed geïnformeerd te beslissen over uw financiële toekomst.

Veelgestelde Vragen over Lening Simulatie bij BNP Paribas Fortis

- Hoe werkt de lening simulatie bij BNP Paribas Fortis?

- Wat heb ik nodig om de lening simulatie uit te voeren?

- Kan ik meerdere lening simulaties uitvoeren voor verschillende bedragen en looptijden?

- Zijn de resultaten van de lening simulatie bij BNP Paribas Fortis bindend?

- Worden mijn persoonlijke gegevens beschermd tijdens het gebruik van de lening simulatie tool?

- Kan ik na het uitvoeren van een lening simulatie meteen een aanvraag indienen voor een lening bij BNP Paribas Fortis?

Hoe werkt de lening simulatie bij BNP Paribas Fortis?

De lening simulatie bij BNP Paribas Fortis is een gebruiksvriendelijke tool die u helpt om snel en gemakkelijk inzicht te krijgen in uw leenmogelijkheden. U begint door de gewenste leensom in te vullen, gevolgd door de gewenste looptijd van de lening en het doel van de lening. Op basis van deze gegevens berekent de simulatie uw maandelijkse aflossing, inclusief alle kosten en interesten. Zo kunt u verschillende scenario’s uitproberen en zien welke optie het beste past bij uw financiële situatie. De lening simulatie bij BNP Paribas Fortis geeft u transparante informatie over de totale kosten van de lening en het jaarlijks kostenpercentage (JKP), waardoor u goed geïnformeerd bent voordat u een definitieve beslissing neemt over uw leningaanvraag.

Wat heb ik nodig om de lening simulatie uit te voeren?

Om de lening simulatie bij BNP Paribas Fortis uit te voeren, heeft u enkele eenvoudige gegevens nodig. Allereerst moet u het gewenste leenbedrag invullen, samen met de duur van de lening die u overweegt. Daarnaast is het handig om te weten voor welk doel u wilt lenen, bijvoorbeeld voor een nieuwe auto, verbouwing of andere investering. Met deze basisinformatie kunt u snel en gemakkelijk de lening simulatie uitvoeren en een duidelijk beeld krijgen van uw mogelijke maandelijkse afbetalingen en totale kosten. Het invullen van deze gegevens is vrijblijvend en verplicht u tot niets, maar het helpt u wel om goed geïnformeerd te beslissen over uw financiële opties.

Kan ik meerdere lening simulaties uitvoeren voor verschillende bedragen en looptijden?

Ja, bij BNP Paribas Fortis kunt u meerdere lening simulaties uitvoeren voor verschillende bedragen en looptijden. De lening simulatie tool stelt u in staat om verschillende scenario’s te verkennen en te berekenen hoeveel u kunt lenen, wat de maandelijkse afbetalingen zouden zijn en welke looptijd het meest geschikt is voor uw financiële situatie. Op die manier kunt u een goed geïnformeerde beslissing nemen over welke lening het beste aansluit bij uw behoeften en budget. Het is een handige manier om de verschillende opties te vergelijken en zo de lening te vinden die het beste bij u past.

Zijn de resultaten van de lening simulatie bij BNP Paribas Fortis bindend?

De resultaten van de lening simulatie bij BNP Paribas Fortis zijn niet bindend. Het is belangrijk om te begrijpen dat de simulatie slechts een indicatie geeft van wat u kunt verwachten bij het afsluiten van een lening bij de bank. De daadwerkelijke voorwaarden en tarieven kunnen variëren op basis van uw individuele situatie en kredietwaardigheid. Het is daarom raadzaam om contact op te nemen met BNP Paribas Fortis voor een gedetailleerde analyse en offerte op maat, zodat u een weloverwogen beslissing kunt nemen over uw leningsaanvraag.

Worden mijn persoonlijke gegevens beschermd tijdens het gebruik van de lening simulatie tool?

Tijdens het gebruik van de lening simulatie tool bij BNP Paribas Fortis worden uw persoonlijke gegevens zorgvuldig beschermd en vertrouwelijk behandeld. De bank hecht veel belang aan de privacy en veiligheid van haar klanten en hanteert strikte maatregelen om ervoor te zorgen dat uw gegevens niet misbruikt of gedeeld worden zonder uw toestemming. U kunt dus met een gerust hart gebruikmaken van de lening simulatie tool, wetende dat uw privacy gewaarborgd is.

Kan ik na het uitvoeren van een lening simulatie meteen een aanvraag indienen voor een lening bij BNP Paribas Fortis?

Na het uitvoeren van een lening simulatie bij BNP Paribas Fortis is het niet mogelijk om meteen een aanvraag in te dienen voor een lening. De lening simulatie dient als een eerste stap om een duidelijk beeld te krijgen van de mogelijke leningsvoorwaarden en kosten. Nadat u de simulatie heeft uitgevoerd en alle informatie heeft ontvangen, kunt u vervolgens beslissen of u daadwerkelijk een lening wilt aanvragen bij BNP Paribas Fortis. Het indienen van een daadwerkelijke aanvraag vereist vaak extra documenten en informatie, die nodig zijn voor de verdere beoordeling van uw aanvraag door de bank. Het is daarom belangrijk om alle benodigde stappen zorgvuldig te volgen en eventuele vragen die u heeft met de bank te bespreken voordat u een definitieve beslissing neemt over het aanvragen van een lening.